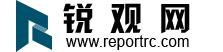

制备锂电池隔膜有干法和湿法两种工艺,干法隔膜和湿法隔膜各有优缺点,干法隔膜在生产工艺、成本、环保经济等方面具有较大优势,湿法隔膜则具有短路率低、孔隙率和透气性可控范围大等优点。目前市场的应用中,从全球锂电池企业的选择来看,干法隔膜和湿法隔膜并存,但近年来随着三元锂电池占比的提高,湿法隔膜产量的占比也稳步提升。2018年国内湿法隔膜产量达到13亿平方米,占比65%,干法隔膜出货量7亿平方米。由于湿法隔膜与干法隔膜价格差的逐渐缩小以及动力锂电对湿法隔膜的需求越来越高,湿法隔膜的占比从2015年的39.26%提升至2018年的65%。

目前,全球最好的锂电池隔膜材料出自旭化成和东燃化学两家日本公司,国内锂电池铝塑膜市场90%以上的份额被昭和电工等日本厂商垄断。与日本生产的锂电池隔膜相比,我国的高端隔膜差距明显。国产隔膜产品存在一致性不高、孔隙率不达标等问题,厚度、孔隙分布以及孔径分布不均。目前我国在锂电池隔膜的干法工艺方面已迈入了世界第一方阵,但在湿法隔膜领域,国内企业虽掌握方法,但整体仍难以与外国巨头抗衡,核心生产设备主要依赖进口。

就竞争格局来看,2017年全球锂电隔膜市场占有率前四的为日韩企业,占比超过50%,相对于锂电池其他行业市场集中度相对较低。未来随着新能源电池行业对电池材料要求的提高和各大隔膜产商产能逐步投放,行业洗牌有望加速,行业集中度也将会有明显提升。随着近年国内企业在隔膜技术和产能上的不断突破,国内隔膜生产企业逐渐占据市场。2018年上海恩捷产能由2017年的3亿m²快速上升到13亿m²,超过了曾经的湿法隔膜“老大”日本东丽具体到湿法隔膜市场。

表:干法、湿法工艺对比

资料来源:锐观咨询整理

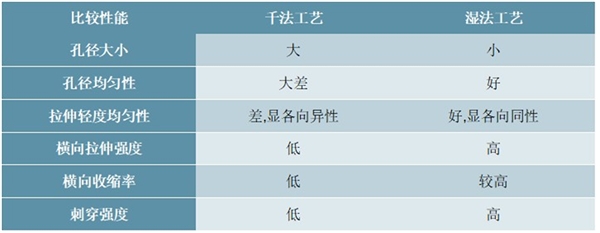

根据高工产研锂电研究所(GGII)发布数据,2019年中国动力电池出货量71GWh,同比增长9.4%。同时受特斯拉等车企出货量增加带动,LG、松下等海外电池企业出货量增量明显,国内隔膜企业出口量进一步提升,出口拉动力增强。

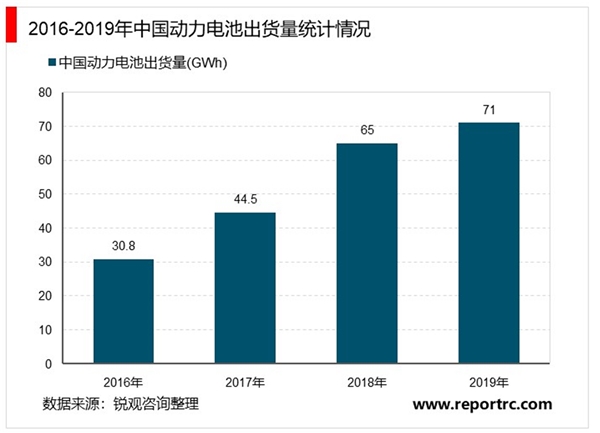

受上述因素的影响,2019年中国锂电隔膜出货量为27.4亿平米,同比增长35.6%,仍然保持快速增长的态势。

近几年在湿法隔膜需求提升的背景下,国内湿法隔膜企业加大产能扩张力度,同时原先的干法隔膜企业也相继投资湿法隔膜产线。2018年国内湿法隔膜名义总产能超过37.5亿平米,但由于隔膜生产技术难度较大,国内隔膜企业良率较低。目前国内湿法隔膜一线企业良率80-90%,湿法涂覆产品良率60-70%,所以湿法隔膜有效产能大大低于其实际产能。

与此同时,国内优质企业也在积极寻求与国外厂商的战略合作,将国产隔膜推向全球市场。2019年1月底,星源材质公司与孚能科技签订了合作协议,双方约定2019年度锂电池隔膜产品保供需求为不少于4,000万平方米,预计合同金额为1.02亿元;3月中旬,公司披露了与亿纬锂能、天能动力的关于锂离子电池隔膜产品日常关联交易公告,预计2019年最高累计交易金额7,600万元;4月初,星源材质与国轩高科签订采购框架合同,国轩高科预计将向公司采购湿法涂覆隔膜需求预测量约1亿平方米。

表:国内主要湿法隔膜厂商产能

资料来源:锐观咨询整理

锐观网倡导尊重与保护知识产权。如发现本站文章存在版权问题,烦请联系service@reportrc.com、010-5716921,我们将及时沟通与处理。

2019中国动力电池回收行业市场分析:循环利用市场可期

2020锂电池行业市场发展趋势分析,(内附:锂电池电解液产量,

民生信息化行业发展有利因素及不利因素

2020超高清行业市场发展趋势分析,(内附:行业产业链,行业政

2023热电联产行业企业上市情况及发展趋势解析:投融资主要用于

2020年教育信息化行业市场发展趋势分析:深刻改变教育生态新教

2023改性塑料行业市场趋势分析:市场需求稳定速度增长行业前景

减速离合器行业发展有利因素及不利因素

合成洗涤剂市场分析:提高产品安全性,满足消费者多样需求

突发公共卫生事件短期带动低值医用耗材、体外诊断试剂和医用

人工智能产业趋势分析:新基建浪潮下,人工智能建什么、怎么

2023纸浆模塑行业市场发展趋势分析:“限塑令”、“禁塑令”陆