车载芯片的发展趋势(CPU-GPU-FPGA-ASIC)过去汽车电子芯片以与传感器一一对应的电子控制单元(ECU)为主,主要分布与发动机等核心部件上。随着汽车智能化的发展,汽车传感器越来越多,传统的分布式架构逐渐落后,由中心化架构DCU、MDC逐步替代。随着人工智能发展,汽车智能化形成趋势,目前辅助驾驶功能渗透率越来越高,这些功能的实现需借助于摄像头、雷达等新增的传感器数据,其中视频(多帧图像)的处理需要大量并行计算,传统CPU算力不足,这方面性能强大的GPU替代了CPU。再加上辅助驾驶算法需要的训练过程,GPU+FPGA成为目前主流的解决方案。

着眼未来,自动驾驶也将逐步完善,届时又会加入激光雷达的点云(三维位置数据)数据以及更多的摄像头和雷达传感器,GPU也难以胜任,ASIC性能、能耗和大规模量产成本均显著优于GPU和FPGA,定制化的ASIC芯片可在相对低水平的能耗下,将车载信息的数据处理速度提升更快,随着自动驾驶的定制化需求提升,ASIC专用芯片将成为主流。

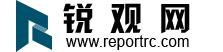

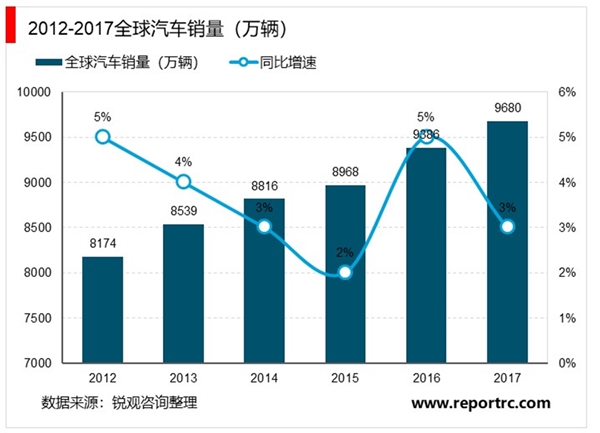

伴随汽车智能化提速,汽车半导体加速成长。2017年全球汽车销量9680万辆(+3%);汽车半导体市场规模288亿美元(+26%),增速远超整车。汽车半导体按种类可分为功能芯片MCU(MicrocontrollerUnit)、功率半导体(IGBT、MOSFET等)、传感器及其他。

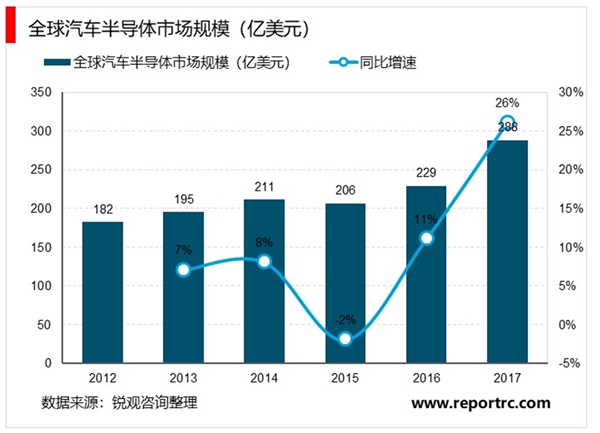

根据StrategyAnalytics,在传统燃油汽车中,MCU价值量占比最高,为23%;在纯电动车中,MCU占比仅次于功率半导体,为11%。DIGITIMES预测,功能芯片MCU市场规模有望从2017年66亿美元稳步提升至2020年72亿美元。

无人驾驶提升算力需求,主控芯片成为新增市场

传统汽车的功能芯片仅适用于发动机控制、电池管理、娱乐控制等局部功能,尚无法满足高数据量的智能驾驶相关运算。

近年来,伴随智能驾驶渗透率提升,全球芯片巨头纷纷进军汽车产业,推出具备AI计算能力的主控芯片,担当自动驾驶汽车的“大脑”功能。

我们认为,主控芯片市场规模有望快速成长,IHS预测2020年可达40亿美元。

2019年中国半导体行业市场规模将突破2万亿

随着半导体行业的快速发展,应用场景不断扩展,嵌入到从汽车等各类产品中,同时伴随着人工智能、虚拟现实和物联网等新兴技术的出现,半导体的市场需求不断扩大

据相关统计数据显示,2013年中国半导体行业市场规模已达10566亿元,同比增长7.5%。到了2016年中国半导体行业市场规模中国半导体行业市场规模突破1.5万亿元。截止至2017年中国半导体行业市场规模增长至16860亿元,同比增长11.4%。伴随着中国集成电路设计、制造、封装等产业在国家政策支持下持续增长,初步测算2018年中国半导体行业市场规模接近1.9万亿元左右。预测2019年中国半导体行业市场规模将突破2万亿元,达到了21225亿元,同比增长12.1%。

2014-2019年中国半导体行业市场规模统计及增长情况预测

资料来源:公开资料整理

对于国外领先的技术,我国的半导体行业相对优势有哪些?未来在哪些领域可以有所突破?

半导体行业大致可分为上游的原材料采购加工、中游的集成电路设计、制造和封测,以及下游各种消费产品。其中的芯片制造是核心的环节,前端的芯片设计和后端的封装测试,中国已经具备世界领先的水平,华为和长电科技分别为该两个领域的代表企业。

中国凭借早期的人口红利,包揽了世界大部分工业产品的代工。封装测试的技术门槛并不特别高,所拼的是成本,中国企业在这方面的技术累积深厚,也具有规模效应,临近下游(各电子消费品的生产都集中在中国),众多优势在将来也难以被其他区域所超越。

唯独晶圆制造是中国较为逊色一项,中芯国际的集成电路制造工艺虽已堪称国内第一,但普遍认为与龙头台积电的技术差距10年以上。晶圆制造在众多环节里所要求的技术门槛最高,需长时期的人才和资金投入,难以短期内一蹴而就。台积电为保持世界领先的技术水平,每年投入的研发经费超过100亿美元。因此,晶圆制造是无止境的追赶战,但中国企业不能缺席,唯有以战养战,集中资源(合并优质企业),扩大市场份额,创造更多收入,支撑长期的研发投放。

半导体行业有一个非常有意思的“半导体周期”,每当“半导体周期”进入企业扩大生产导致价格猛跌,行业亏损的时候,新的应用需求又会爆炸性地增长导致下一个周期高峰会远远的超过上一个。企业必须先承受周期中的亏损,在亏损中不仅不能减少投资,还要增加投资兴建新一代的生产线,然后才能迎来下一轮更大的产量和利润。

可以从几个方面看突破:

1、突破零自制:如存储芯片、高端功率器件。

2、产业链中较薄弱的环节:如半导体设备、半导体材料。

3、中低端芯片的加速国产替代:如模拟芯片。

4、新兴热点应用中有机会赶超的领域:如AI芯片、物联网相关芯片。

中国的国家体制正好能满足半导体行业逆周期投资的趋势,能持续地以国家资本作为强力后盾,企业为主体,不断地持续投入资本、人才、技术。中国已经成功地在通信、液晶屏等半导体领域实现后来居上。麦肯锡报告显示,2020年中国物联网用户数将达到20亿左右,相比于8亿个人用户增加了3倍的芯片使用量,而根据国家的规划,2020年前国家要求芯片国产化要达到40%,目前国产化的基点是7%,还有33%的国产化增涨红利空间。

半导体行业的发展受下游终端应用领域的拉动而发展,随着科技的发展,市场对半导体的需求在不断提升。我国半导体在高端芯片部分对外依存度很高,在产业规模和企业规模与国外差距也较大,需要正视这种差距,以自己的优势为突破口。

优势主要体现在市场优势和产业链优势。具体来说,中国是全球最大的半导体消费市场,具备了靠近客户、靠近终端应用的优势。而国内半导体产业链经过近几年内生及外延式发展,趋向完整和成熟,为国产替代奠定了基础。中国每年2000亿以上的芯片进口,再加上贸易摩擦事件促使国内终端厂商对国产IC的替代需求迫切,会加速国产化的进程。

锐观网倡导尊重与保护知识产权。如发现本站文章存在版权问题,烦请联系service@reportrc.com、010-5716921,我们将及时沟通与处理。

制冷压缩机电机行业发展有利因素及不利因素

生鲜电商行业市场发展趋势分析,提升客单价多元化产品运营是

电力电子及相关控制行业发展有利因素及不利因素

2020酒店配送机器人行业市场发展趋势分析,配送机器人可替代的

发电行业技术发展及行业特征分析

云计算海外厂商资本回暖,云服务器的需求有望陆续得到释放

2020医药流通行业市场发展趋势分析,行业集中度逐步提升市场前

2020中医院行业市场发展趋势分析,国家政策强力推动社会资本注

2020卫星行业市场发展趋势分析,卫星互联网打开产业应用春天运

工业气体行业发展概况及竞争格局

数字新基建风口政策推动5G,工业互联网、云计算、大数据等乘

电子病历定义及行业相关政策解读