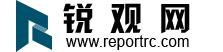

危废主要包括工业危废、医疗危废和少部分市政危废(如飞灰)。其中工业危废占比70%以上,医废占比约14%。工业危废中,占比最大的分别为废酸废碱、石棉废物、有色冶炼废物,占比30%、14%、10%;主要来源于化学原料与产品制造业、有色金属冶炼业、废金属矿采选业、造纸业,分别占比19%、15%、14%、13%。从上游行业看,主要来自化学原料和化学制品制造业、有色金属冶炼和压延加工业、非金属矿采选业、造纸和纸制品业、有色金属矿采选业等。

1、目前危废的有效综合利用处置率还非常低,提升空间大

据《中国统计年鉴》的数据,近几年,综合利用率在50%-60%之间,处置率上升明显。但我国危废的实际产生量可能远远高于环境统计年报的统计数据,很多危废产生量未进入国家统计口径。根据2010年发布的《第一次全国污染源普查公报》,2007年全国工业危废产量为4573.69万吨,已远超2015年环境统计年报的值。根据国外经验,危废产生量占固废的比重基本都在4%以上,英国更是达到10%,参考日本、韩国的数据,假设中国危废实际产生量占固废比重为4%,基于环境统计年报数据,我国2015年工业危废产生量大约为1.3亿吨,尚有约9000万吨的工业危废没有被纳入统计口径,差异主要来自于危废产生企业对危废的少报瞒报,部分危废流向没有危废经营资质的企业处置。若以危废实际产生量来看,目前危废的有效综合利用处置率还非常低,提升空间大。

从地域分布来看,大部分的危险废物产自沿海工业区与西部矿业区,其中山东的危险废物产生量冠绝全国。根据2017年数据,全国产生的6936.89万吨危险废物中山东占2043.40万吨,排名第二的江苏产量仅为435.52万吨;与此同时,西藏、海南、北京与天津等排名最后的省市产生量只有20万吨左右及以下。

从废弃物处理方式上看,全国各地之间也存在较大的差别。山东2017年综合利用量达1660.68万吨,无害化处置295.11万吨,贮存量140.40万吨,占比分别为79.22%、14.08%与6.70%,综合利用处置率93.30%;内蒙古的三项占比分别为26.07%、71.70%与2.23%,综合利用处置率97.77%;而青海的三项占比则为4.05%、5.59%与90.35%,综合处置利用率9.65%。整体上来看,中东部地区基本均拥有较高的综合利用处置率,而西部的该项数据偏低,有更大比例的废弃物没有得到处理。

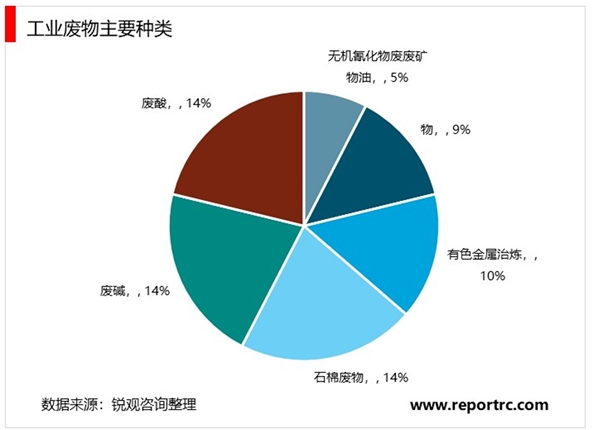

200个大、中城市中,工业危险废物产生量居前10位的分别是山东烟台、江苏苏州、四川攀枝花、吉林省吉林市、内蒙古赤峰、内蒙古包头、湖南岳阳、上海市、浙江宁波以及广西梧州。其中山东烟台工业危险废弃物产生量位居首位,达到260.1万吨。

前10名城市产生的工业危险废物总量为1437.2万吨,占全部信息发布城市产生总量的30.9%。

危险废弃物本身具有污染物属性和资源属性两重特点,针对不同废弃物的处置工艺,主要有两条基本思路:

资源化:当资源属性占主要地位时,以资源化回收再利用处置为主,主要涉及的危废品类包括含有铜的蚀刻液与电镀污泥、有机溶剂。通过有价组分回收、提纯回用等方式,显著降低废物的环境危害,同时获得利润。

无害化:当污染物属性占主要地位时,以无害化处置为主。通过焚烧、填埋、物化等方式,进行减量、彻底的性状改变或与环境彻底隔离等方式避免环境危害。

相应地,危废行业的盈利模式可分为危废综合利用业务和危废无害化处置务。危废综合利用业务的盈利模式为赚取资源化产品的销售收入,危废无害化处置业务的盈利模式是赚取危废处理费。

2、我国政府对危废处理行业实行许可证制度

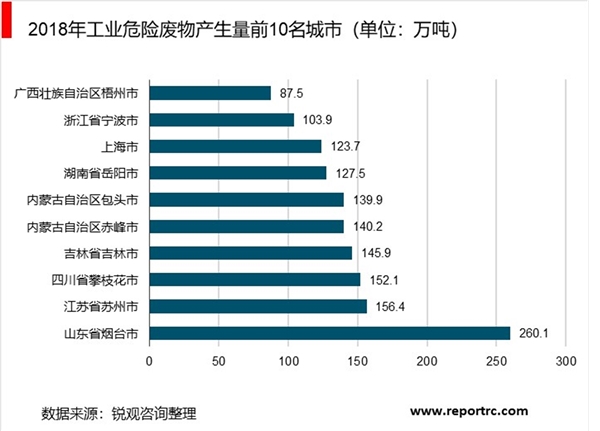

这一方面能够保证从事危废处理业务的公司基本拥有较强的技术实力和项目经验,从而保障危废无害化处理的效率,减少处理不当造成的二次污染;另一方面,实行许可证制度会限制新进企业数量,限制全国危废综合利用和处置总量。截至2018年底,全国各省(区、市)颁发的危险废物(含医疗废物)经营许可证共3220份。其中,江苏省颁发许可证数量最多,共421份。相比2006年,2018年全国危险废物(含医疗废物)经营许可证数量增长265%。

根据生态环境部统计数据,2008-2018年全国危险废物经营许可证数量逐年增长,其中2016-2018年呈现加速增长的态势。截至2018年底,全国各省(区、市)颁发的危险废物(含医疗废物)经营许可证共3220份。其中,江苏省颁发许可证数量最多,共421份。

2018年,全国危险废物(含医疗废物)经营单位核准收集和利用处置能力达到10212万吨/年(含收集能力1201万吨/年);2018年度实际收集和利用处置量为2697万吨(含收集57万吨),其中,利用危险废物1911万吨,处置医疗废物98万吨;采用填埋方式处置危险废物157万吨,采用焚烧方式处置危险废物181万吨,采用水泥窑协同方式处置危险废物101万吨,三者总计439万吨,占总收集和利用处置量的16.3%,因此危废处置行业在未来3-5年依然处于高景气周期。

危废市场集中度低。我国存在较大数量的小型危废产生源,产量低且废物种类较少,对运输的严格管理导致大部分危险废物均需在本地或就近处理,但除大型工业园外,多数地区并不存在支持大型危废处理项目的产量与种类数目,加之明显的邻避效应,小型厂商成为行业主要组成部分。根据2017年7月的数据统计,我国有67%的危废处理企业年处理能力低于2万吨,以产能计算十大龙头企业市占率总计不超过10%。即使是经济发达地区如珠三角,2018年统计也显示年处理能力一万吨以下的企业占比达59%,1-2万吨的企业占18%。而从种类上来看,全行业仅有不到1%的企业能够处理25种以上的危废,而接近90%的企业处理危废类型少于5种。

假设危废产生量维持2011年至2017年的平均增长率12.45%,参照2017年处置率保守估计为36.78%。处置单价方面,根据2016年统计,焚烧均价为3270元/吨,无害化如固化、填埋等均价为2600元/吨,剧毒废物、实验室废物等价格更高,若均按照最低的2600元/吨均价计算,则至少2021年危废处理市场达千亿元。再考虑年鉴数据与实际数据差异、医疗废物等未被统计部份以及实际价格波动,市场空间巨大,总体处于供不应求的状态。

在未来的市场扩张中,由于申请经营许可证的资质壁垒、危废品种繁多成分多变的技术壁垒、设备土地成本高的资金壁垒,大型企业的优势将会凸显在技术、资金等方面对小型企业形成碾压;另一方面,危废处理存在明显的邻避效应,当试图进入已有市场时,进行收并购是比新建更为经济的选择。既可以避免激烈的同业竞争,还可以节省新建项目的资金与时间成本。在这种情况下,危废行业的并购事件频繁。

表:2018年一般工业固体废物产生量排名前十的城市

资料来源:公开资料整理

锐观网倡导尊重与保护知识产权。如发现本站文章存在版权问题,烦请联系service@reportrc.com、010-5716921,我们将及时沟通与处理。

危废处理行业市场竞争格局及行业进入壁垒

危废处置行业主要企业及行业发展有利因素及不利因素分析

2020危废处理行业市场分析,千亿市场规模已开启但行业问题仍很

危废处理行业市场状况分析,资源化处置方式提高了资源利用效

废物资源化循环利用技术成熟发展,为危废处置行业发展提供了

中国危废行业政策汇总及发展历程

各省市危废行业相关规划

危废行业相关上市公司危废质量及处理方式一览

2020医废处置行业市场发展趋势分析,市场需求旺盛上海地区危废

2020危废行业市场发展趋势及行业主要进入壁垒分析

2020危废行业市场发展趋势分析,危废处置向深度资源化发展

酶制剂、微生态业务所在的生物制造行业主要监管部门及政策