8月经济数据表现分化,部分数据或将小幅回升,但可持续性不佳,基本面仍利好债市。从8月高频数据来看,数据表现分化,今年8月经济数据中,工业和消费数据均较7月有所回升,投资则可能较7月稳中有降;通胀方面,CPI继续回落至2.6%,对债市难以构成压力;金融数据方面,新增信贷和社融规模难大超预期,M2增速或基本维持。

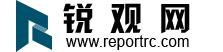

8月主要经济数据预测

资料来源:公开资料整理

(一)通胀:预计8月份CPI同比增长2.6%,PPI同比增速回落至-1%

CPI方面,预计8月份将回落至2.6%。食品方面,8月猪肉价格涨幅明显回升,与此同时,其替代品牛羊肉涨幅也有所走扩,鸡蛋涨幅也有所回升,导致本月食品分项环比涨幅明显走扩;非食品方面,综合考虑季节性和成品油价格回落影响,8月环比回升0.1%。

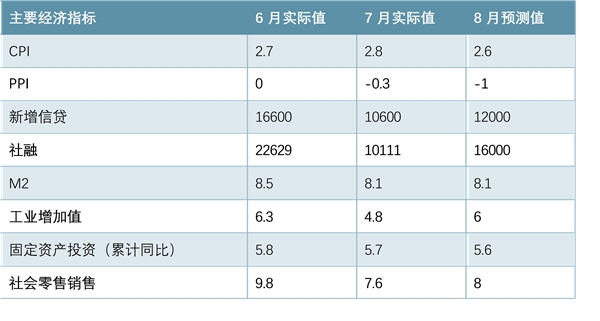

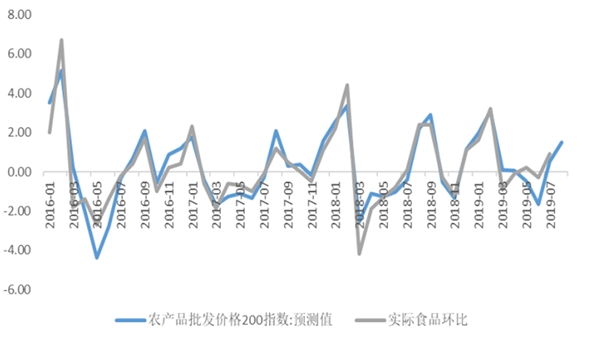

8月食品项环比增长2%左右。食品分项方面,猪肉大幅涨价或带动食品项大幅回升。用农产品批发价格200指数环比和菜篮子产品批发价格200指数环比对食品分项进行预测,8月二者环比分别回升0.8%和0.96%,预测结果均显示食品项8月环比增长在1%以下。但从分项高频来看,8月猪肉价格大幅上涨,波动较大,农业部公布的全国猪肉平均价显示,8月猪肉上涨21.07%,涨幅较上个月9.46%显著走扩,与此同时,猪肉替代品牛羊肉涨幅也明显超过季节性,8月分别上涨了3.94%和2.85%,明显高于此前8月的不足0.1%的环比均值,因此蓄肉类涨价或对食品项产生明显拉动。

整体高频预测显示本月食品分项环比就行上升

资料来源:公开资料整理

猪肉环比涨幅明显走扩,牛羊肉环比继续上升

资料来源:公开资料整理

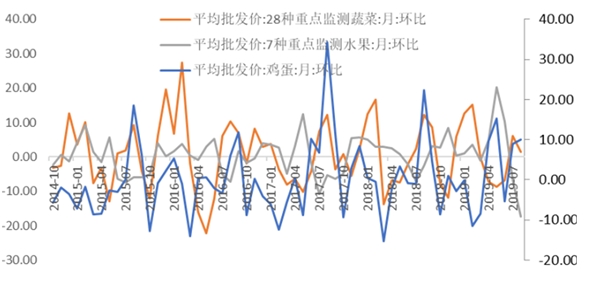

其他食品分项方面,本月鲜果价格大幅下降,鲜菜价格升幅收窄,缓和食品项大幅回升压力。受水果供给充足影响,8月鲜果价格跌幅进一步扩大,从农业部监控的7种主要水果平均价来看,8月水果价格由7月的-6.74%大幅降至-17.69%,鲜果CPI分项环比增速将明显走低。与此同时,蔬菜涨幅则有所收窄,8月上涨1.54%,较7月的6.1%明显收窄,鲜菜和鲜果价格环比降低缓和食品项涨价压力。8月鸡蛋价格由涨幅小幅走扩,由7月上涨8.88%回升至10.02%,水产品月度涨幅也有所回升。分项高频法显示8月食品环比可能回升幅度较大,与整体高频法相差较多,此前我们提到,当个别分项变动较大时(8月猪肉分项变动较大),需要利用分项高频对整体高频进行微调,同时考虑到8月食品项季节性回升,我们对两种方法综合考虑的基础上取相对激进的预测值2%。

鸡蛋价格上涨,鲜菜和鲜果环比价格有所回落

资料来源:公开资料整理

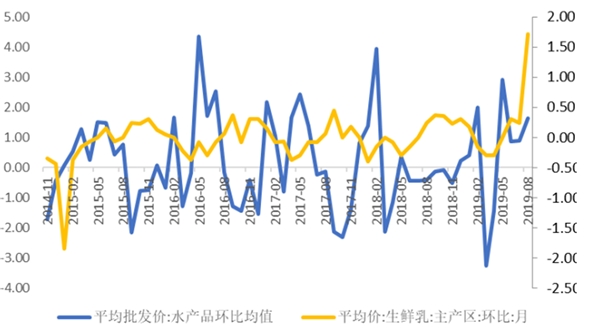

水产品价格环比基本持平,乳制品价格回升

资料来源:公开资料整理

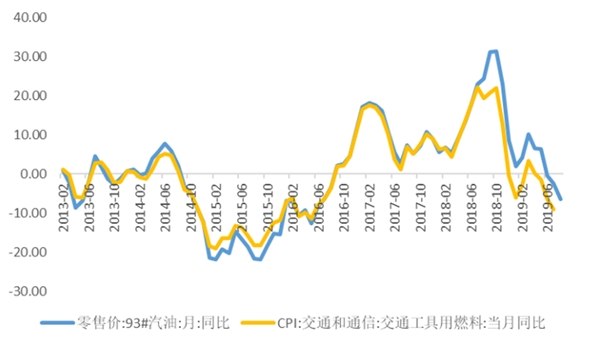

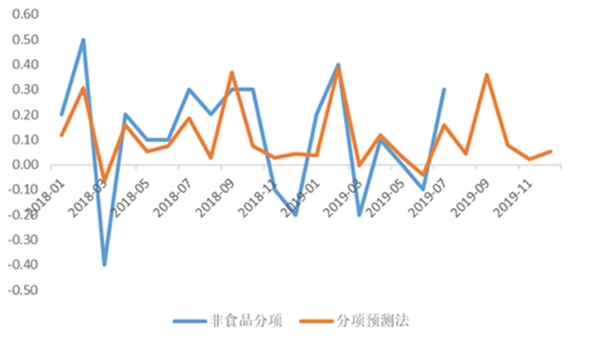

非食品分项,预计环比0.1%左右。对于非食品项的测算,我们主要采用分项法,将价格波动明显且不具备季节性的因素用其他方法进行预测,再进行整合加总得到整体非食品项的判断。首先是交通工具用燃料方面,其与国内成品油93#波动率基本一致,测算结果交通工具用燃料分项环比下降1.2%。与此同时,水电燃料也将受到油价下降影响。除此之外,生活用品和服务分项、教育文化和预测、交通工具使用和维修、衣着和房租等使用近3年历史均

值进行预测;医疗保健分项波动非常小,使用均值预测,增长0.21%。最后将分项按照占比进行加权预测整体非食品分项,预测结果显示8月非食品分项环比增速或为0.1%,同比增长1.2%。

最后,按照食品分项占比19%,非食品分项占比81%,对CPI进行测算,测算结果显示8月CPI预测值为2.6%。

交通与通信分项料将继续下行

资料来源:公开资料整理

CPI非食品项季节性走低

资料来源:公开资料整理

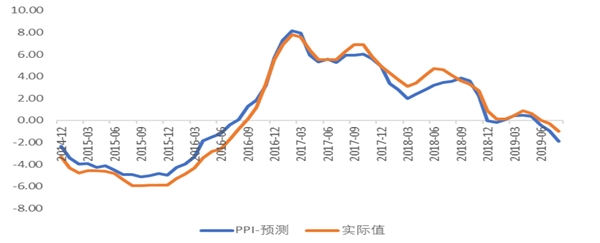

PPI方面,我们通过建立多元线性回归模型对其进行预测,高频数据显示8月PPI同比的预测值为-1%左右。

由于PPI衡量全部工业品价格,并且与国际油价和钢铁价格的相关性较高,而国际油价主要通过影响国内成品油价格对我国工业品价格产生影响,我们选取以下四个指标对其进行拟合:汽油(93#)全国价月均同比、螺纹钢φ25mm全国价月均同比、南华工业品指数月均同比与CRB工业原料现货指数月均同比,使用2014年至今的数据构建回归模型进行预测,结果显示拟合系数可达到0.98,最终测算结果8月PPI同比增速继续回落至-1%左右。

PPI预测值与真实值走势较为一致,8月或进一步降至-1%左右

资料来源:公开资料整理

(二)工业:8月份工业增速或将大幅回升至6%

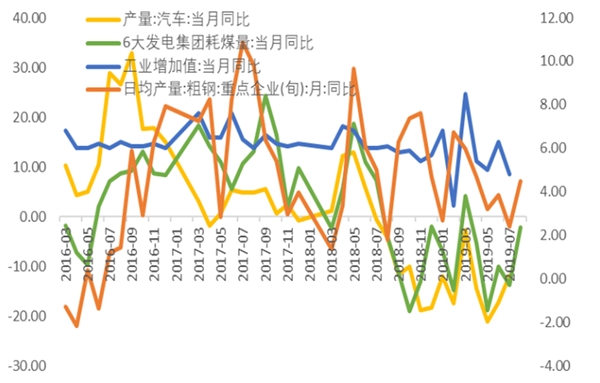

工业方面,8月增加值可能大幅回升至6%左右。用6大电厂耗煤量、日均粗钢产量、汽车产量构建多元回归模型对工业增加值进行预测。具体来看,用6大发电厂耗煤量估算发电量,钢铁是黑色产业链的中游行业,其产量变化对上游原材料行业和下游机械设备等行业的运行情况产生重要影响,全国重点钢企粗钢产量是旬度的高频指标。

汽车行业工业增加值占全部工业增加值的比重约为5%,其又能较为全面地反映汽车行业的生产情况,对工业增加值较为重要。由以上三个指标进行多元回归对工业增加值进行预测,8月份来看,6大电厂耗煤量月同比回升至-2.2%,粗钢产量有所回升,汽车零售销量或较7月小幅回落,综合来看8月工业增加值或大幅回升至6%左右。

8月耗煤量和粗钢产量增速有所回升

资料来源:公开资料整理

8月工业增加值大概率有所回升

资料来源:公开资料整理

(三)投资:地产继续下行,制造业小幅下行,基建增速回升,固定资产投资增速或小幅回落至5.6%

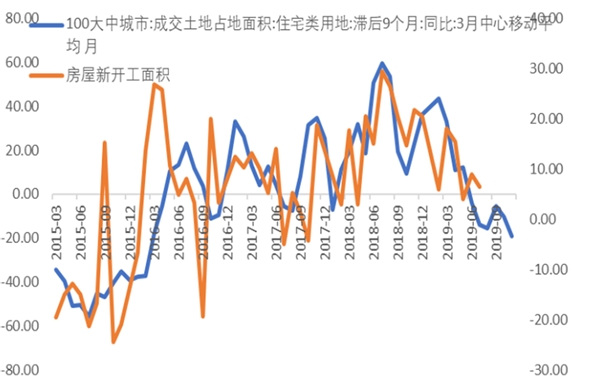

8月房地产投资或继续走低至10%左右。房地产投资方面,从此前我们的预测模型来看(分别用土地成交面积和土地成交金额分别对房地产施工相关投资(新开工面积)和土地相关投资(土地购置费)进行预测),8月房地产土地相关投资和施工相关投资均将出现较为显著的下滑,但考虑到此前地产销售不差对地产周期产生扰动,房地投资韧性或较强。另外,从粗钢产量当月同比与房地产投资当月同比二者走势来看,粗钢产量本月有所上行,同样显示地产投资下行幅度或较小。因此,8月房地产投资累计增速可能较7月继续小幅走低,我们预计累计增速走低至10%左右。

8月土地相关投资或继续走低

资料来源:公开资料整理

8月施工相关投资或继续下行

资料来源:公开资料整理

8月制造业投资小幅回落至3%左右。用滞后一年的制造业企业利润累计同比、PPI累计同比和出口交货值累计同比构造模型对制造业累计同比增速进行预测。观8月份而言,用模型进行预测,8月PPI累计增速或进一步回落至0.1%、8月出口交货值或回落至4%,制造业企业利润按照去年8月份增速-13.51%来预估,由此预计8月制造业投资增速将小幅回落至3%左右。

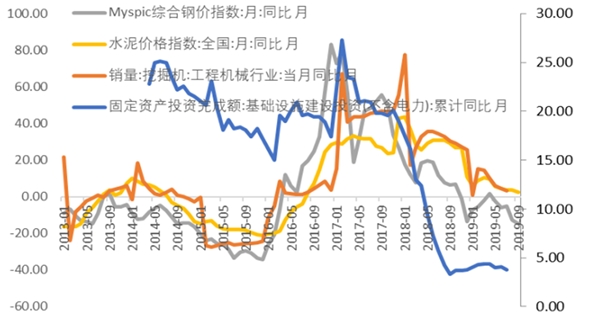

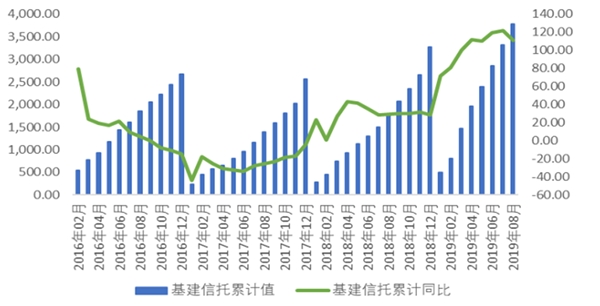

8月基建增速可能回升至4%左右。地方政府债发行量、新发基建信托规模、挖掘机销量累计同比,钢铁和水泥价格当月同比增速,粗钢产量累计同比,非制造业PMI中建筑业分项构造简单的综合扩散指数对基建累计同比增速进行预测。8月基建增速来看,地方债发行方面,8月地方债共发行5694.69亿,发行量超过7月,全月来看,累计发行速度将较7月有所回升,基建信托方面,用益信托网数据显示8月基建信托发行量466.71亿,发行数量363只,全月发行量较7月也小幅回升。钢铁和水泥价格指数则较7月有所回落,综合扩散指数基本为0,因此累计同比增速方向判断效果欠佳。但由于7月开始基建增速基数将大幅走低,综合考虑8月基建增速可能回升至4%。

整体来看,房地产投资或继续下滑,制造业投资小幅走低,基建投资增速回升,预计8月固定资产投资可能继续小幅走低至5.6%。

8月大部分基建相关指标增速回落

资料来源:公开资料整理

8月基建信托发行增速小幅回升

资料来源:公开资料整理

(四)社零:汽车服装和家用电器消费或小幅环暖,社零消费或回升至8%

8月社零增速大概率回升至8%左右。分别对汽车类、石油及其制品类、家用电器和印象器材类、服装鞋帽、针、纺织品类进行预测,再以其预测值与社零增速进行拟合对社零进行预测。

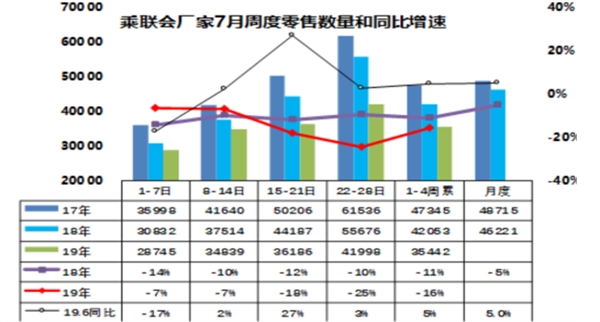

汽车消费方面,可用中汽协公布的汽车销量或者乘联会公布的汽车销量对汽车消费进行预测,二者拟合优度均较高,但中汽协公布汽车销量时间较晚,因此用乘联会汽车零售同比进行预测。从乘联会厂家零售情况来看,8月汽车消费较7月小幅回落,但考虑到社零中汽车消费受此前透支影响可能逐步减弱,预计8月汽车消费或将回升至-8%左右。

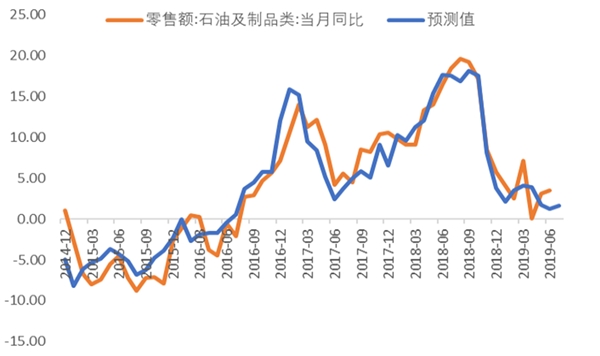

其次是石油及其制品类,用布伦特原油月均增速和汽油(97#)月均建立多元回归模型对其进行预测,预测效果较好。8月份增速来看,8月国际油价虽有所回升,但受基数较高影响,布伦特原油价格同比增速为-19.63%,依然较低,全国汽油(97#)价格同比增速为-19.89%,由此测算8月石油及其制品类消费或降低至-2%左右的水平,拖累社零增速。

8月厂家零售数据明显回落

资料来源:公开资料整理

7月石油制品类消费或将继续维持低位

资料来源:公开资料整理

服装鞋帽、针、纺织品类方面,用柯桥纺织服装面料类价格指数和纺织类价格指数均同比增速构建回归模型对其进行预测,结果显示8月服装鞋帽、针、纺织品类消费增速将小幅回升至2.5%左右。

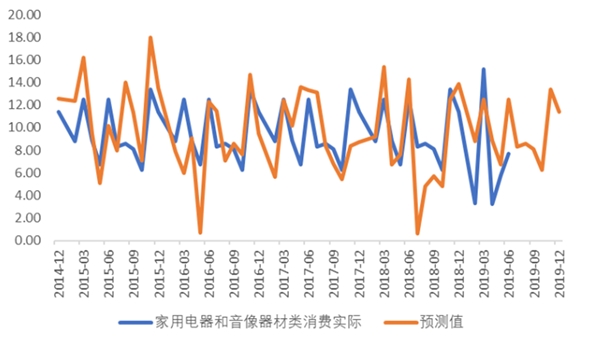

家用电器和音像器材类消费方面,由于其季节性较强,用各月份近四年的均值对各月家电和音像器材类消费增速进行估算,估算值与实际值走势基本一致,因此,预计2019年8月家电音像器材类消费大概率较将小幅回升至3.2%左右。

综合来看,8月石油制品类消费将明显走低,汽车类消费和家用电器和音像制品类消费或将有所回升,服装纺织类维持弱势,综合来看我们预计8月社零消费将回升至8%。

7月服装鞋帽、针、纺织品类或有所回落

资料来源:公开资料整理

6月家用电器和音像器材类消费回升至10%

资料来源:公开资料整理

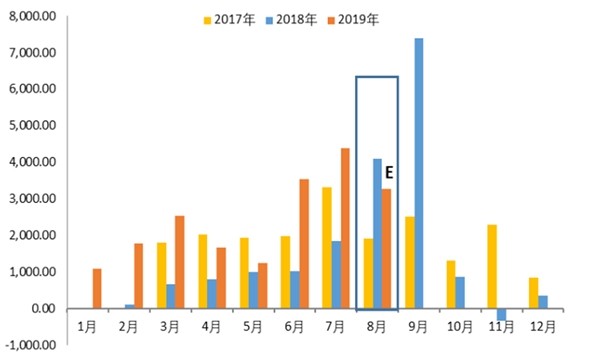

(五)金融数据:预计8月新增信贷在1.2万亿左右

新增信贷方面,预计8月新增信贷在1.2万亿左右,或季节性回升。从信贷需求来看,8月信贷需求或继续承压,经济增长动能依旧疲软,上游生产活跃度较低,经济景气程度再次回落;从信贷投放来看,房地产调控政策继续加码,资金管控更加严格,月末据腾讯报道新闻,多家银行近期收到窗口指导,收紧房地产开发贷额度,原则上开发贷控制在2019年3月底时的水平,房地产调控政策或进一步抑制信贷投放;从季节因素来看,8月是三季度中间月,信贷投放季节性回升,单月信贷投放规模在全年占比或在8%附近,预计单月新增规模或在1.2万亿附近。

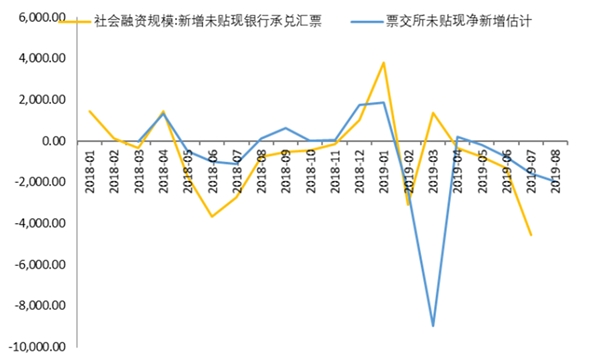

从票据市场的运行来看,8月票据市场情绪仍旧偏弱。一方面,承兑方面日均开票量和贴现量均较7月份小幅回升,部分或归因于利率较低促进企业开票需求有所修复,但总体一级市场票源供应仍然不足;另一方面,8月到期量总体或较为平淡,故票据存量新增规模或继续维持缩减状态。所以,表内票据融资或小幅回升,表外未贴现票据或维持缩减状态。

8月份表内新增票据融资或边际回升

资料来源:公开资料整理

8月份表外新增未贴现票据规模再次缩减

资料来源:公开资料整理

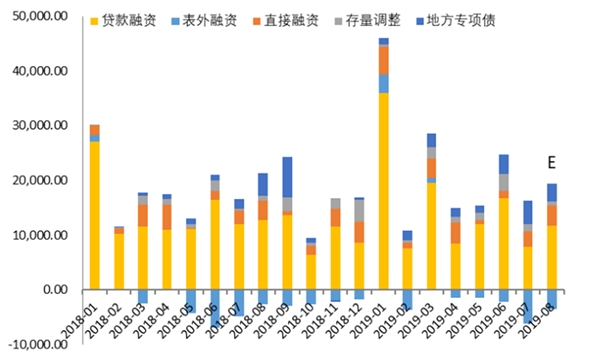

新增社融方面,预计8月新增社融或在1.6万亿左右,相较于7月,除新增信贷和存量调整项目季节性回落之外,地方专项债发行规模维持高位,但表外三项缩减规模或有所放大。债券融资方面,8月企业债券融资继续季节性回升,按照wind口径8月企业债券净融资在3300亿左右,基本与2018年同期规模一致,年初以来企业债券融资表现与2018年水平基本相同;表外融资方面,预计表外三项收缩规模或继续维持,委托贷款受监管明确限制,或维持前期缩减规模。信托贷款方面前期受到银保监23号通知的持续影响,近期对信托公司的窗口指导仍旧较多,同时信托到期高峰逐渐来临,缩减规模或将继续增加。如上文所述未贴现票据融资单月缩减规模或继续维持;地方债方面,8月专项债发行进度较7月有所放缓,社融口径下增量或在3280亿左右,9月初国常会明确部署专项债额度的提前下达四季度或有新增专项债的发行;其他方面,新增贷款核销项和存款类金融机构资产支持证券发行基本维持,预计两项合计新增或在700亿左右。

预计8月份新增社融或在1.6万亿左右

资料来源:公开资料整理

8月债券融资规模继续季节性回升

资料来源:公开资料整理

M2增速方面,预计8月M2同比增速或维持8.1%。从资产端来看,8月新增信贷季节性回升,债券投资规模或在地方债发行规模支撑下基本维持,故8月M2或维持在8.1%左右。

8月地方专项债发行规模有所回落

资料来源:公开资料整理

预计8月份M2同比或维持在8.1%

资料来源:公开资料整理

从8月份经济数据来看,经济指标有所分化。具体而言,通胀在猪肉以及牛羊肉大幅涨价但鲜果价格大幅下跌的情况下可能小幅回落至2.6%;投资方面,制造业和房地产小幅回落,基建增速回升幅度较小的影响下回落至5.6%左右;受耗煤量跌幅明显收窄,粗钢产量回升,工业增速则可能大幅回升至6%;8月汽车零售较7月小幅回落,但此前去库存透支影响逐步减弱,叠加服装和家用电器等消费有所回升,社零增速可能小幅上行;金融数据则难有较大亮点。对于债券市场而言,8月经济数据有所分化但整体偏强,考虑到专项债可能提前下达对债市造成短期冲击,但贸易摩擦升级后基本面下行压力依旧较大,同时后续降准以及降息空间仍在,债牛方向不变。

锐观网倡导尊重与保护知识产权。如发现本站文章存在版权问题,烦请联系service@reportrc.com、010-5716921,我们将及时沟通与处理。

最全!2023餐厨垃圾处理行业各省市相关政策及行业重点发展目标

2023应急行业各省市相关政策及行业重点发展目标解读

2023智能仓储行业各省市相关政策及重点发展目标解读:提高物流

2019年四季度全球宏观展望,未来全球经济政策分析

2020“新基建”领域新能源汽车充电桩的全球发展现状及典型国家

2023全钒液流电池行业各省市相关政策及重点发展目标解读:重点

省市!西安市航空航天装备行业相关政策及重点发展目标解读(

新冠疫情后各国经济应对相关政策一览

2020年一季度国际宏观经济分析,新冠疫情叠加原油波动重创全球

2020传感器行业市场发展趋势分析,数据采集是基础传感器将随智

2023汽车零部件行业国家相关政策及发展目标解读

2023合成树脂行业各省市相关政策及重点发展目标解读:推进行业