主流的车联网通信芯片来自高通和华为,其它企业包括大唐、哈曼、Autotalks等。LTE-V:三大厂商相继推出量产型芯片,华为推出支持LTE和LTE-V2X的双模通信芯片Balong765,这是全球首个支持LTECat.19和8×8MIMO(8天线多入多出)技术的调制解调芯片,峰值下载速率在FDD网络环境下达到1.6Gbps,在TDLTE网络下达到1.16Gbps,是全球首款TD-LTEG比特方案。大唐发布PC5Mode4LTE-V2X自研芯片,高通发布支持PC5单模的9150C-V2X芯片组。

图:华为发布5G多模终端芯片Balong5000(巴龙5000)

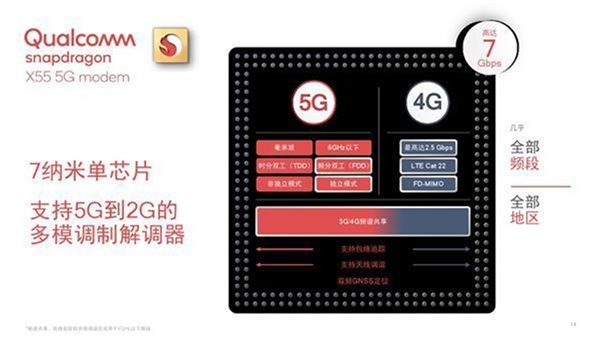

图:高通发布第二代5G基带芯片“骁龙X55”

5G基带芯片:华为和高通先后发布巴龙5000和骁龙X55,巴龙5000是世界首款单芯片多模5G基带芯片,骁龙X55则首次实现7Gbps的最高5G速率。

表:华为高通5G芯片对比:华为巴龙5000VS高通骁龙X55

资料来源:公开资料整理

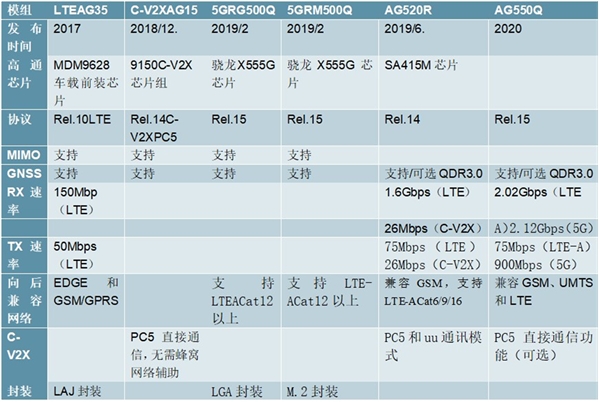

主流的车联网模组来自移远通信/高通和华为,其它企业包括大唐、高新兴、哈曼和MTK等。移远发布LTE-V2X通信模组AG15,5G通信模组RG500Q、RM500Q和AG550Q,华为推出基于Balong765芯片的LTE-V2X商用车规级通信模组ME959,大唐提供基于自研芯片的PC5Mode4LTE-V2X车规级通信模组DMD31,高新兴推出支持LTE-V2X的车规级通信模组GM556A。

表:移远通信芯片模组

资料来源:公开资料整理

表:产业链中芯片模组核心企业

资料来源:公开资料整理

1、安全、协议栈:看好协议栈和安全行业参与方

安全平台:主要关注具备发证资质的参与方。其中,国汽智联前期授权6家企业:吉大正元、格尔软件、晟安信息、数字认证、仁信证科技、信大捷安信息。车联网V2X安全身份认证是V2X商业化部署应用的重要保障。车联网“人-车-路-云”通信过程中需要对车载设备(OBU)、路侧基础设施(RSU)等参与主体的身份合法性进行安全认证,避免OBU、RSU等V2X设施因黑客攻击,误导车辆做出错误判断甚至导致车辆碰撞等危害事件发生。IMT-2020(5G)推进组C-V2X工作组等单位已经初步构建“终端—CA平台—整车”的安全解决方案。

V2X协议栈:国内企业东软、星云互联、ASTRI及国外企业CohdaWireless、Savari等可以为终端模块厂商以及OEM提供稳定可靠的协议栈软件以及开发支持服务,也使得不同厂商之间在通信上实现可靠的互联互通。V2X协议栈在整个终端产业链中扮演着比较特殊的角色,只是整个产品中共性的一部分软件,提供物理层以上V2X通信协议解析和打包,也包含安全和管理等功能。一套成熟、高效稳定的V2协议栈软件是V2X通信一致性和稳定性的基础。通常车载终端制造商可以有自的协议栈软件,也可以选择集成业界成熟的三方V2X协议栈软件。

V2X应用软件:在终端协议完善的前提下,应用程序是V2X技术能够发挥作用的又一重要因素,中国V2X应用层标准中描述了17个Day1的应用场景,涵盖了安全类、效率类和信息类的应用,协议栈或者终端提供商都可以对这17个应用场景进行程序开发,这部分产业比较灵活,但是也需要遵从一定的共识,17个应用中哪些是第一阶段大家应该共同提供的,哪些可以有个体差异的还未达成共识,哪些共同的应用需要共同的信息来支撑,需要大家遵守同一发送规则。一旦在应用层面达成共识,快速推进V2X技术落地就成为可能。

表:产业链中安全、协议栈、应用软件安全核心企业

资料来源:公开资料整理

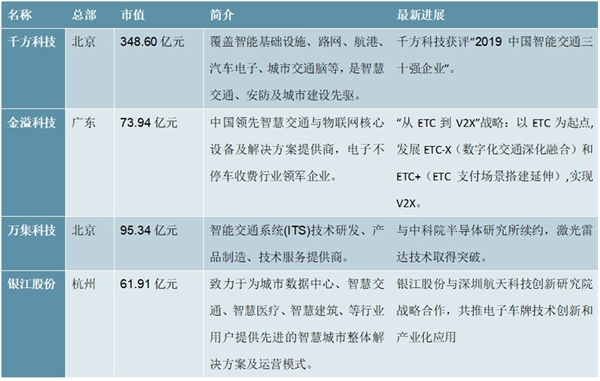

2、智能交通路侧建设:龙头千方科技积极布局智慧交通领域

路侧单元(RSU)是集成C-V2X功能的路侧网联设施。区别于车载终端,路侧单元元与中国的交通系统和交通环境有密切的耦合性与相关性。目前的RSU供应商主要来自于自主企业,包括大唐、华为、东软、星云互联、金溢科技、千方科技、万集科技等。

云控平台是整个车联网智能交通管控的核心,在过去数据平台的基础上,有望增加更多中心化或边缘化的功能。以无锡先导区为例,现阶段,无锡车联网平合立足公众出行精准服务、重点行业应用辅助安全驾驶等功能,以应用场景为切入点,从路侧设施、系统平台层面,重点打造V2X数据应用服务平台,形成跨行业、跨平台、跨网络信息交互及应用的技术解决方案。

路侧交管设施包含道路交通信号控制、道路交通视频监视、道路交通流信息采集、道路交通违法监测记录、道路交通信息发布等类别。我国路侧交管设施标准规范基于现有道路交通管理业务与功能需求制定,未考虑到车路协同应用场景与应用需求。

随着V2X技术的演进与发展,全新的应用场景对路侧交管设施提出新的应用需求,衍生出面向智能网联车辆的信息交互、服务等应用需求。后期规划通过修订现有设施标准、制定新的信息交互接口规范来指导现有路侧交管设施的升级改造,如《道路交通信号控制机信息发布接口规范》(送审稿)规定了信号灯色、控制状态、可变车道功能、交通事件、车辆状态等信息的发布与接收。

多接入边缘计算(MEC)助力车联网全面发展。多接入边缘计算((Multi-accessEdgeComputing,MEC)技术通过在网络边缘处部署平台化的网络节点,具有低时延、高算力、高存储、个性化的优势。MEC与LTE-V2X结合,拓展了车联网业务应用场景,ICT企业,包括三大电信运营商及华为、中兴、诺基亚等设备商纷纷布局MEC在车联网领域的应用。

通过对各类示范区建设参与方的总结,我们认为行业仍然具备极高的资源和技术门槛。目前有能力完成车联网完整项目的企业极少,包括:传统通信行业巨头华为、中国移动、中国联通、中国电信,互联网行业头部公司阿里-千方科技、百度-阿波罗,在设备端和方案端具备特色的中小型公司金溢科技、星云互联等。

表:产业链中路侧建设核心企业(上市公司)

资料来源:公开资料整理

3、受益标的

千方科技(002373.SZ):2020年成为车联网政政策窗口,行业龙头有望获益公司致力于构建车路人云自主协同一体化的下一代智慧交通、视频监控产业生态,业务覆盖智能基础设施、智慧路网、智慧航港、汽车电子、智慧城市·交通脑等行业前沿领域,是智慧交通、智慧安防行业的领先者。通过重大资产重组收购交智科技股权,公司主营业务延伸至视频监控领域,经营业绩大幅增加。《交通强国建设纲要》发布,车联网投资迎来爆发期,千方科技作为行业龙头有望获益。与百度签署战略合作协议,获得阿里入股并与阿里云达成全面深度合作,全面开启自动驾驶车路协同新未来。

四维图新(002405.SZ):高精度地图龙头加速整合,自动驾驶时代未来可期公司是国内在高精度地图领域布局最为完善的公司,我们认为公司在地图生产、标准制定、高精度定位等方向的布局将持续转化为公司的技术壁垒,助力公司技术能力持续领先。随着技术升级和5G与政策推动车联网发展,主机厂普遍将L3自动驾驶的时间节点定在2020年左右,智能驾驶将由低级别的辅助驾驶走向更高级别的智能驾驶。高精度地图作为驾驶决策所需的环境数据集合,其重要性和价值性远超传统车载导航地图,我们认为行业的研发方向将从高精度地图的测绘转向地图的自动化生产、实时更新以及高精度地图的跨界应用,数据价值不言而喻。

高新兴(300098.SZ):战略布局5G和C-V2X车联网,保持车载终端龙头地位公司通过收购中兴物联、中兴智联进入车联网领域,通过前装、后装车载终端、电子车牌、安全执法规范化产品战略聚焦车联网和公共安全业务。通过车联网和公共安全产品形成“终端+应用”一体化布局,构建行业壁垒。通过布局5G模组项目、车联网C-V2X项目、智能宽带项目和RSU项目,形成5G和C-V2X产品战略布局,提升公司技术实力,对公司成长性起到支撑作用。公司车联网终端拥有从需求到研发、测试、生产、制造完整的体系及能力,后端车载终端适配7000多种车型,前端车载终端同吉利、比亚迪、长安等整车厂合作,C-V2X产品投入将提升公司在车载终端领域竞争优势,确保公司车载终端龙头地位。

金溢科技(002869.SZ):ETC大年硕果累累,车联网业务值得期待公司是国内领先的车辆身份识别与电子支付解决方案和核心设备提供商,为中国智慧交通和物联网领域领先企业。2019年ETC行业建设和发行完成目标,产业链业绩迎来大爆发。在全面取消高速公路省界收费站的大背景下,ETC行业的车端和路端业务都迎来大幅增长。以金溢科技等公司为代表的ETC产业链相关公司2019业绩均有望迎来超高速增长。2020年成为车联网行业的关键窗口期,核心设备商有望深度受益。金溢科技作为国内一流的设备和解决方案提供商,已实施“深圳福田保税区智能驾驶巴士示范基地”、“广州市5G营运车辆自动驾驶与车路协同示范区建设项目”等标杆项目,具备较为完整的产品序列和极强的设计实施能力,在未来V2X产业的建设大潮中有望深度受益。

万集科技(300552.SZ):智能领军行业领军企业有望乘政策东风快速增长公司专业从事智能交通系统(ITS)技术研发、产品制造、技术服务领域,研发出以动态称重、专用短程通信、激光检测、汽车电子标识、智能网联汽车为核心技术的全系列多种产品,在智能交通信息采集与处理行业取得领先地位,为国内市场最大的动态称重设备供应商之一。万集科技作为ETC行业龙头和动态称重领域唯一一家上市公司,在国家推动ETC全面普及和V2X车路协同的背景下,有望迎来业绩大幅增长。

移远通信(603236.SH):技术优势和规模效应助推模组龙头享受车联网行业红利公司作为全球领先的物联网模组供应商主要从事物联网领域蜂窝通信模块及其解决方案。主要产品包括GSM/GPRS(2G类别)系列、WCDMA/HSPA(3G类别)系列、LTE(4G类别)系列、NB-IoT系列等蜂窝通信模块,以及GNSS系列定位模块系列,EVB工具系列。高研发投入和市占率维持移远通信龙头优势:公司研发支出连续保持全行业第一,持续多款发布高速率LTE和5G模组项目,助力公司技术优势持续保持;移远2018年出货量排名全球第一,占据全球25%物联网模组出货量,规模效应提高移远上游议价能力降低成本。蜂窝物联网模组作为车联网基础设施有望迎来新一轮收入增长,物联网模组行业龙头格局成型,移远通信可充分享受龙头红利。

锐观网倡导尊重与保护知识产权。如发现本站文章存在版权问题,烦请联系service@reportrc.com、010-5716921,我们将及时沟通与处理。

2020车联网行业市场发展趋势分析,政策落地速度超预期推动车联

2020车联网行业市场发展趋势分析,车路协同V2X应用场景广泛帮助

2020车联网行业技术发展分析,技术革新带来车联网质地飞跃发展

2020车联网行业市场发展趋势分析,车联网在“战疫”中大显身手

2020车联网市场发展趋势分析,车联网有望成为5G最大应用市场产

2020车联网行业市场发展趋势分析,车联网快速发展互联网巨头积

2020ETC行业市场发展前景分析,车联网接力ETC推动RSU建设量持续增

2020车联网市场分析,不断完善的技术+利好的政策推动车联网市

2020车联网市场现状分析,传统车企和互联网巨头共同推进车联网

2020车联网行业竞争格局分析,全球车联网渗透率逐年提高互联网

2020车联网自动驾驶行业市场发展空间分析,关注路侧建设投入有

2020车联网行业市场现状发展趋势分析,始于DSRC有望全面走向C