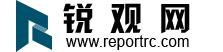

从2018年开始,动力电池开始陆陆续续进入“退役”期。初步测算2018年中国动力电池回收市场规模达到10.1亿元左右。预测2019年中国动力电池回收市场规模将达23亿元。之后将呈现逐年高速增长状态。预测2022年中国动力电池回收市场规模将突破百亿元。并预测在2025年中国动力电池回收市场规模将超330亿元,达到330.8亿元。因此,锂电回收市场将在2020年才会迎来一定的体量,然后进入规模化退役回收时期。

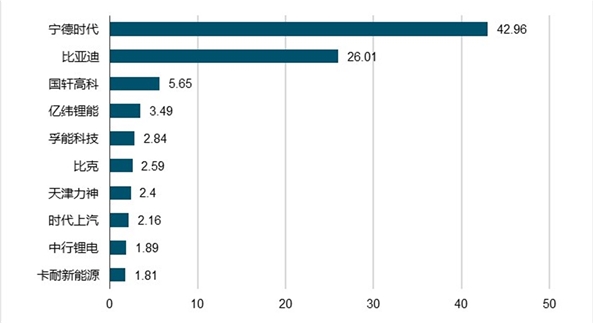

从动力电池企业来看,宁德时代以964.74MWh夺得第一,占比42.96%,与上月相比增长了一个百分点,霸主地位稳固;比亚迪装机量为583.97MWh位列第二,占比26.01%;合肥国轩紧随其后,装机量为126.96GWh,占比5.65%。从市场占有率来看,前十电池企业装机量占2月总装机量的91.81%,而前三家电池企业装机量之和就占据2月总装机量的74.63%,所以不难看出动力电池行业集中度较高。

2019年2月我国动力电池企业市场占有率TOP10统计情况

资料来源:锐观咨询整理

我国动力电池企业业绩不佳

2019年4月25日,锂电池材料综合供应商宁波杉杉股份有限公司披露了2018年年报。报告显示,杉杉股份2018年实现营收88.53亿元,同比增长7.05%;实现归属于上市公司股东的净利润11.15亿元,同比增长24.46%。

像杉杉股份此类营收和利润双增长的电池企业仅是少数,包括宁德时代、超威动力等大部分企业都处在增收不增利的尴尬之中,而同时,亦有不少企业深陷营收净利双降,以及亏损的困境中。

数据显示,2018年,超威动力实现收入269.48亿元,同比增长9.3%;实现利润4.13亿元,同比下降9.3%;南都电源2018年营业收入为80.63亿元,同比下降6.64%。

对于业绩的下滑,南都电源方面告诉记者,2018年,公司整体销售业务的规模基本稳定,但各项费用比上年同期增加;同时,电动自行车动力电池业务受竞争激烈影响,盈利能力大幅下降,基于谨慎性原则,公司计提了部分商誉。

在亏损阵营中,富临精工机械股份有限公司发布的年报显示,2018年公司营业收入为14.79亿元,同比下降36.49%;归属于上市公司股东的净利润为-23.24亿元,同比下降725.99%。针对亏损等问题,记者同样致电致函富临精工方面,其相关负责人表示已经采访函转交领导,但截至发稿,未获回复。

根据目前已披露的年报不难看出,动力电池的产品的盈利能力较前两年出现大幅萎缩,电池企业已经处于微利甚至亏损状态。

一位动力电池行业高管告诉记者:“实际上,电池行业毛利率已经很低,而整车厂的补贴退坡压力又难免会转嫁到上游电池企业,整车厂未拿到补贴,就会拖欠上游电池企业的货款,等拿到补贴后才会结清。”

真锂研究院墨柯在接受记者采访时也指出:“受补贴退坡影响,今年竞争会更加激烈。第一,补贴退坡严重,车企会向电池厂家进行压价,电池厂家的利润就会减少;第二,账期可能会恶化,对于资金实力不强的企业,很难撑很久。”

新能源汽车动力电池安全问题日益突出

值得注意的是,随着保有量的快速增长,新能源汽车安全问题日益突出,特别是起火事件备受关注。

据不完全统计,2018年国内发生新能源汽车起火事件40余起。近期,特斯拉、蔚来两家产品相继自燃、起火事件也频频登上媒体头条。尽管这些事件并未造成严重的人员伤害,但频频曝出的新能源汽车安全事故再次将“战火”引到了新能源电池身上。

电池安全问题主要有以下几个方面

第一,政府之前一直过度强调能量密度的进步,每年上一个大台阶,可能就超出了行业的能力,这就会导致一些能力不够又想拿补贴的企业,忽略安全方面的一些因素;第二,部分企业为了保证一定的利润,在车企拼命压价的情况下,只能把产品品质放松,把成本降低。

行业洗牌再加速

2018年国内动力电池企业数量骤减,从2017年135家减少至90家。

另有业内人士分析,随着市场竞争加剧和产业链整合加速,预计到2020年,动力电池企业将仅余下20至30家,80%以上的企业面临将面临淘汰。而外资企业的新一轮入华,或将加快这一洗牌速度。

具体到企业方面,记者发现,富临精工2018年锂电池正极材料产销量下滑均超过80%,而库存量却增加至138.11%;浙江尤夫高新纤维股份有限公司2018年锂电池板块产销亦同比下降,同时还出现开工率不足、收入下降、亏损等情况。

除了产能过剩问题之外,补贴退坡、外商投资门槛趋松也给不少动力电池企业带来压力,或将加速行业市场份额进一步集中。

面对补贴退坡带来的挑战,杉杉股份方面此前向记者表示,公司将在技术研发上持续加大投入,做好新产品(包括但不限于高镍三元、硅基负极、三元动力电解液等)的研发,应对未来可能的市场变化。

超威方面则表示,“补贴退坡是对公司一个很大的成长考验,后补贴时代,行业将回归到一个公平的状态。超威一直以来没有依赖补贴,而是靠技术和实力在成长。”

2019年3月21日,四川省发布《四川省新能源汽车动力蓄电池回收利用试点工作方案》,要求要在每个地级市至少建立1个满足废旧动力蓄电池回收需要的新能源汽车维保网点和回收服务网点。

随着动力电池“退役潮”到来,目前全国17个省市已被选为动力电池回收试点地区。尽管动力电池市场规模在不断扩大,各路整车企业、动力电池生产企业和资本也开始加强布局。但目前动力电池回收行业尚未形成规模,仍面临回收成本高、利用率低、行业技术规范不完善等瓶颈。

多地发布动力电池回收试点方案

按照《四川省新能源汽车动力蓄电池回收利用试点工作方案》规定,到2020年,四川省将建设3个锂电池回收综合利用示范基地,打造2个退役动力蓄电池高效回收、高值利用的先进示范项目,培育3个动力蓄电池回收利用标杆企业,研发推广以低温热解为关键工艺的物理法动力蓄电池回收利用成套技术。同时,四川省要在每个地级市至少建立1个满足废旧动力蓄电池回收需要的新能源汽车维保网点和回收服务网点。

事实上,随着新能源汽车动力蓄电池报废将进入爆发期,截至目前,全国多地都已出台关于动力电池回收的试点方案。

2018年8月,工业和信息化部、科技部等七部门联合印发《关于做好新能源汽车动力蓄电池回收利用试点工作的通知》,要求在全国部分地区开展动力电池回收试点。京津冀地区、山西省、上海市、江苏省、浙江省、安徽省、江西省、河南省、湖北省、湖南省、广东省、广西壮族自治区、四川省、甘肃省、青海省、宁波市、厦门市17个地区被确定为试点地区。

各大资本企业布局回收市场

随着市场规模的不断扩大,各路整车企业以及动力电池生产企业和资本也开始瞄准电池回收,纷纷抢占动力电池回收市场。2018年1月4日,长安、比亚迪、银隆新能源等16家整车及电池企业与中国铁塔公司达成合作,以解决退役动力电池回收再利用等问题;2018年3月,上汽集团与宁德时代签署战略合作谅解备忘录,共同推进新能源汽车动力电池回收再利用;2018年5月,光华科技设立珠海中力新能源科技有限公司,开展锂电池的梯级利用、回收、拆解及再制造等业务;2018年11月12日,北汽集团下属企业北汽鹏龙与光华科技签署合作框架协议,双方将在退役动力电池梯次利用和废旧电池回收处理体系等业务上开展合作……新京报记者注意到,不少上市企业通过与车企或电池厂商合作,加大在动力电池回收市场的布局。

但有研究动力电池方面的专家向新京报记者表示,动力电池回收处理需要达到数量要求后才能实现盈利,但目前行业并未形成规模,上述企业要解决投入和收益的平衡仍需一段时间。

该专家还指出,无论是梯次利用还是再生利用,动力电池回收行业仍面临回收成本高、利用率低、行业技术规范不完善等问题。其中,梯次利用技术有一定进展,但还存在技术瓶颈。例如,梯次利用仍存在效率偏低,电池剩余寿命及一致性评估等技术不成熟的问题。此外,尽管废旧电池再生利用行业已有一定规模,但行业还存在锂金属回收率不高、多种电池回收处理兼容性不强等问题。

锐观网倡导尊重与保护知识产权。如发现本站文章存在版权问题,烦请联系service@reportrc.com、010-5716921,我们将及时沟通与处理。