1、亿联网络:SIP龙头向高端市场进军,VCS维持高增长

盈利增长迅猛,多因素助力公司业绩超预期。2019H1公司销售收入11.74亿,同比增长39.74%;归母净利润6.07亿,增幅47.94%;非经常性损益为5997万,扣非归母净利润5.47亿元,同比增长53.98%。Q2单季度看公司营收6.41亿元,同比增长49.86%;归母净利润3.46元,同比增长61.73%。公司业绩高速增长,主要系产品需求旺盛,汇率波动带来的正向影响及在中美“贸易战”的征税预期下,美国经销商的提前适当备货。

SIP话机优势地位稳固,逐渐迈入高端市场。随着SIP话机持续热销,公司的SIP话机市场份额已经全球第一。得益于高端新品系列的开发,公司将逐步实现向高端企业市场的突破。2019H1公司SIP话机营收同比增长34.68%,毛利率达到64.29%,受益于产品向高端升级及汇率的有利影响,公司SIP话机的盈利能力显著提升。

云技术助推VCS,助力业务高速增长。公司相继推出VC200、VC880等终端产品、WPP20等协同产品,以及基于YMS的“云视讯”服务。云平台的应用将能带动VCS产品价格下降,使产品部署更为灵活快捷,增大产品适用场景,扩大用户的覆盖面,为VCS业务带来新的推动力。2019H1公司VCS业务实现94.67%的高速增长,销售占比提升至12.03%,但仍未对公司的销售收入产生足够的影响。随着公司云视频技术及终端产品性能的不断成熟,VCS渠道建设的逐步成熟,市场仍然具备较大的开拓空间。

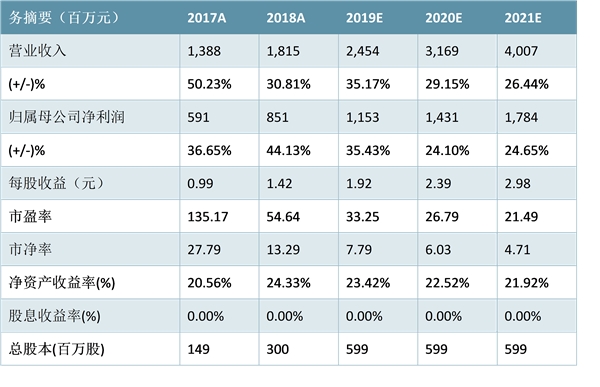

盈利预测:预计2019年-2021年归母净利润分别为11.53亿/14.31亿/17.84亿元。

风险提示:汇率波动风险;贸易战风险。

亿联网络财务摘要

资料来源:公开资料整理

2、会畅通讯:并购完善产业链布局,云视频赋能行业打开成长空间

业绩拐点已现,云视频时代初启,布局恰逢时。从业绩角度来看,公司2018年

由于重大资产重组费用和股权激励费用共计约1900万元,导致净利润降幅过半,目前业绩拐点已现。从行业角度来看,公司成立以来通过与Intercall、Cisco、杭州展动、ZOOM等领先企业开展合作并积极自研,已经成为国内领先的云视频厂商。全球视频会议市场规模百亿美元,云视频会议优势明显,云视频时代初启,公司深耕世界及国内五百强等大型企业客户,语音会议和云视频会议新旧动能转换,布局恰逢其时。

并购完善产业链布局,聚合发展提升核心竞争力。2018年底,公司收购数智源和明日实业完善产业链布局,数智源是视频数据应用解决方案提供商,在海关和教育行业有深厚布局;明日实业是国际知名的信息通讯类摄像机及视讯终端生产商,下游客户覆盖华为、中兴、视联动力、星网智慧等知名企业,随着下游客户发展及海外渠道开拓业绩快速增长。并购整合后公司将形成集“底层-应用-硬件”三位一体的完整视频技术架构体系,业务协同效应明显;同时并购后将大幅增厚公司业绩,提升公司竞争实力。

云视频助推教育行业发展,公司积极布局谋取空间。从全球发展来看,云视频赋能教育行业市场空间巨大,我国教育经费的不断增长也为云视频在教育行业发展提供了肥沃土壤。目前在线教育和线下教育均有各自弊端,双师课堂将是有效的解决方案。公司成立会畅教育聚焦教育行业,建立在公司的云视频基础技术之上,依托数智源对教育行业的理解及视频应用能力,搭载明日实业的终端设备,形成完整的双师课堂解决方案,分享教育行业的云视频机遇。

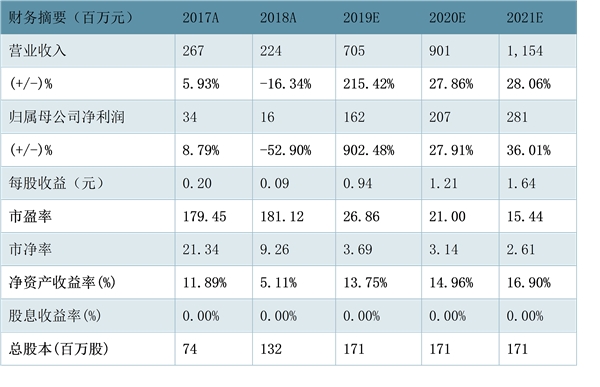

盈利预测:预计2019年-2021年公司归母净利润分别为1.62亿、2.07亿、2.81亿元。

■风险提示:双师课堂发展不及预期;云视频市场推广不及预期。

会畅通讯财务摘要

资料来源:公开资料整理

锐观网倡导尊重与保护知识产权。如发现本站文章存在版权问题,烦请联系service@reportrc.com、010-5716921,我们将及时沟通与处理。

2020视频会议行业市场发展趋势分析,受疫情催化视频会议行业加

2020红外体温检测仪市场发展分析,疫情催化红外民用市场多家厂

5G产业链市场发展分析,未来5G应用场景众多市场发展前景可观

2020车联网行业技术发展分析,技术革新带来车联网质地飞跃发展

2019年中国早教行业市场产业链发展分析

3D打印市场发展分析,未来发展趋势及增长空间

中国在线教育市场盈利发展分析,市场渗透率提升

中国K12市场发展分析,在变革中回归本质,政策发展体现

中国K12市场空间分析,市场渠道发展分析,聚集二线城市

中国东方教育企业发展分析,最大职业技能教育的供应商

中国是全球最大的光伏生产国,光伏生产市场发展分析

中国民办高教市场发展分析,行业收购更为谨慎,集中度提升