内容概况

消费信贷是商业企业、银行或其他金融机构对消费者个人提供的信贷,主要用于消费者购买耐用消费品(如家具、家电、汽车等)、房屋(房产抵押贷款例外)和各种劳务。

中国消费信贷市场规模的扩张主要由消费者的消费支出和使用信贷进行消费的意愿提升驱动。中国消费信贷主要包含信用卡、分期及其他无担保的信用产品(不含个人经营贷款、汽车贷款及房贷)。

中国消费信贷市场规模预计将从2019年的13万亿元增长至2025年的24万亿元,期间年均复合增长率为11.4%。预计2020年我国消费贷款市场规模将达13万亿元,到2022年这一规模将增至18万亿元。

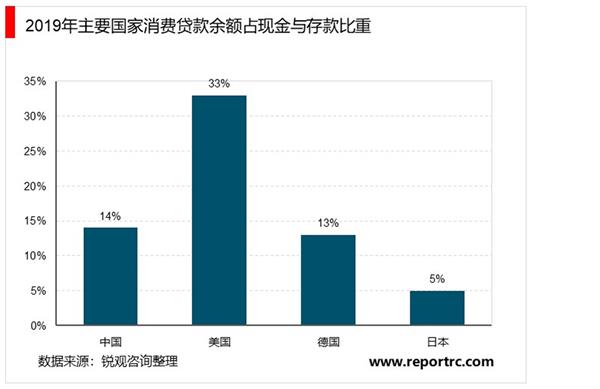

截至2019年底,超过18岁的中国人口有75%尚未拥有信用卡。数据显示,2019年我国消费信贷余额占现金及存款规模的比重为14%,而美国高达33%。

在线消费信贷指整个贷款流程均通过线上或移动端完成的信贷。中国的在线消费信贷规模在2019年达到6万亿元,预计在2025年将达到19万亿元,2019年至2025年间年均复合增长率达到20.4%,主要受到数据技术更为广泛的应用所驱动。

锐观产业研究院发布的《2021-2025年中国消费信贷市场投资分析及前景预测报告》共十三章。首先介绍了消费信贷的概念、类型、产业链等,接着分析了中国消费信贷发展面临的国际、国内环境,对中国消费信贷市场的发展现状进行深入分析;然后详细介绍了住房消费信贷、汽车消费信贷、互联网消费信贷等细分市场的发展;随后报告重点分析了银行类与非银行类主体信贷业务的开展情况,并对消费信贷的风险管理及其上游征信行业做了细致分析;最后,报告对消费信贷市场的投资机会及前景趋势进行了科学的分析及预测。

本研究报告数据主要来自于国家统计局、商务部、财政部、中国银行业监督管理委员会、中国人民银行、锐观产业研究院、锐观产业研究院市场调查中心以及国内外重点刊物等渠道,数据权威、详实、丰富,同时通过专业的分析预测模型,对行业核心发展指标进行科学地预测。您或贵单位若想对消费信贷市场有个系统深入的了解、或者想投资消费信贷相关行业,本报告将是您不可或缺的重要参考工具。

报告目录

第一章 消费信贷相关概述

第一节、消费信贷的基本介绍

一、消费信贷的概念

二、消费信贷的基本类型

三、消费信贷的主要形式

四、消费信贷的产业链分析

五、消费信贷发展的理论基础

第二节、消费信贷与同级产品的辨析

一、与信用卡的区别

二、与银行无担保产品的区别

三、与典当行小额贷款的区别

四、与小额贷款公司的区别

第二章 2018-2020年国际消费信贷市场分析

第一节、国际住房消费信贷的发展模式分析

一、美国住房抵押贷款模式

二、英国住房协会模式

三、法国政府干预模式

四、加拿大住房抵押款证券化模式

五、国外住房消费信贷发展经验借鉴

第二节、国际汽车消费信贷发展模式分析

一、国际汽车消费信贷业务概述

二、国外汽车消费信贷运作模式

三、国际汽车消费信贷发展特点

四、法国汽车消费信贷市场分析

五、澳大利亚汽车消费信贷模式

第三节、国际信用卡消费信贷市场分析

一、国外信用卡消费信贷发展模式

二、法国信用卡消费信贷市场分析

三、新加坡信用卡消费信贷市场

第四节、美国消费信贷市场分析

一、美国消费信贷发展历程

二、美国消费信贷市场规模

三、美国消费信贷体系解析

四、美国消费信贷发展经验借鉴

第三章 2018-2020年中国消费信贷市场的发展环境

第一节、经济环境

一、国民经济运行状况

二、社会消费品零售总额

三、城乡居民收入水平

四、房地产市场规模

五、宏观经济发展形势

第二节、社会环境

一、社会保障成效显著

二、社会信用体系建设

三、居民消费习惯转变

四、居民消费金融行为

第三节、政策环境

一、互联网金融相关政策

二、推进普惠金融发展规划

三、2015年农村贷款政策

四、消费金融公司监管政策

五、消费金融公司财税政策

第四节、金融环境

一、2014年金融市场运行状况

二、2015年金融市场运行状况

三、金融监管改革激发市场活力

四、“十三五”期间金融改革导向

五、消费信贷对金融体系的影响

第四章 2018-2020年中国消费信贷市场分析

第一节、中国消费信贷市场发展综述

一、消费信贷积极意义

二、消费信贷市场特征

三、消费信贷行为分析

第二节、2018-2020年中国消费信贷市场发展现状

一、消费信贷市场发展规模

二、消费信贷市场模式创新

三、个人消费信贷市场态势

第三节、2018-2020年消费金融公司发展探析

一、消费金融公司发展历程

二、消费金融企业竞争日益激烈

三、消费金融公司信贷业务比较

四、消费金融公司试点范围扩大

五、消费金融公司的盈利模式

六、消费金融公司未来方向

第四节、中国消费信贷市场存在的问题

一、消费信贷发展的制约因素

二、消费信贷面临的主要挑战

三、个人消费贷款市场亟待规范

四、个人消费信贷的信息不对称

五、中小城市消费信贷发展掣肘

第五节、中国消费信贷市场发展策略

一、消费信贷业务发展对策

二、规范消费信贷外部环境

三、推动消费借贷市场扩张

四、创新消费信贷发放模式

五、消费信贷业务营销策略

第五章 2013-20125年中国住房消费信贷市场分析

第一节、2018-2020年中国房贷市场规模

一、2014年住房信贷市场规模

二、2015年住房信贷市场规模

三、2016年住房贷款市场规模

四、住房储蓄贷款进入中国市场

第二节、2018-2020年中国房贷政策解读

一、二套房信贷政策解读

二、个人住房信贷首付政策

三、住房公积金信贷政策

四、住房信贷基准利率

第三节、住房消费信贷与住宅市场的相关性分析

一、住房消费信贷促进了住宅产业的发展

二、消费信贷为居民购房提供了支付能力

三、住房消费贷款与住房市场相互作用

四、金融政策直接影响银行住房贷款

第四节、住宅消费信贷市场存在的问题及发展对策

一、住房消费信贷的发展困扰

二、住宅消费信贷存在的不足

三、住宅消费信贷健康发展建议

四、住房消费信贷市场扩张策略

第六章 2018-2020年中国汽车消费信贷市场分析

第一节、2018-2020年中国汽车消费信贷发展态势

一、汽车消费信贷市场发展规模

二、互联网金融发力汽车消费信贷

三、车企进军汽车消费信贷市场

四、汽车消费信贷资产证券化发展

五、各大汽车金融公司信贷政策比较

第二节、2018-2020年汽车消费信贷市场消费者行为分析

一、消费者群体特征

二、车贷种类选择

三、信贷产品特征分析

四、消费者意愿解析

第三节、中国汽车消费信贷发展模式分析

一、汽车消费信贷模式比较

二、汽车信贷分期付款形式

三、汽车金融信贷模式的优势

四、汽车消费信贷模式的风险

五、汽车消费信贷运营模式趋势

第四节、中国汽车消费信贷市场的主要问题

一、外资汽车信贷企业的冲击

二、汽车信贷市场问题的成因

三、汽车消费信贷市场的不足

四、制约汽车信贷发展的因素

第五节、中国汽车消费信贷市场发展策略

一、汽车消费信贷市场发展对策

二、汽车消费信贷产业链完善路径

三、打通汽车消费信贷渠道的对策

四、发展汽车消费信贷的政策建议

五、汽车信贷市场健康发展策略

第七章 2018-2020年中国互联网消费信贷市场分析

第一节、2013-2015互联网消费信贷市场发展态势

一、互联网消费信贷典型模式

二、互联网消费信贷发展机遇

三、互联网消费信贷市场扩张

四、互联网消费信贷资产证券化

五、互联网金融发力校园消费信贷

第二节、2018-2020年互联网消费信贷市场主体分析

一、银行机构

二、信贷企业

三、电商企业

四、P2P平台

第三节、2018-2020年网络购物信贷市场分析

一、电商掀起网购信贷浪潮

二、网购消费信贷需求主体

三、网购信贷消费额度的授予

四、网购信贷存在的风险隐患

第四节、互联网消费信贷存在的问题及发展对策

一、网贷套现骗局现象

二、P2P网贷的法律风险

三、互联网消费信贷需规避隐患

四、互联网信贷风险控制策略

五、网贷行业的发展建议

第五节、互联网消费信贷市场前景展望

一、互联网消费信贷前景广阔

二、互联网消费信贷未来展望

三、互联网汽车信贷前景向好

第一节、大学生消费信贷

一、大学生消费信贷需求激增

二、大学生消费信贷市场潜力

三、大学生消费信贷竞争格局

四、大学生分期信贷市场风险

第二节、农村消费信贷

一、农村信贷发展潜力分析

二、农机消费信贷市场机遇

三、农分期商城顺势而出

四、农村消费信贷制约因素

五、农村消费信贷发展对策

第三节、信用卡消费信贷

一、信用卡产业发展历程

二、我国信用卡市场规模

三、信用卡产业链成熟化发展

四、国外信用卡消费信贷业务启示

第四节、旅游消费信贷

一、旅游信贷消费市场兴起

二、旅游消费信贷需求扩张

三、旅游消费信贷面临挑战

四、旅游消费信贷定位策略

五、旅游消费信贷发展建议

六、旅行消费信贷发展前景

第九章 2018-2020年银行类金融机构消费信贷业务分析

第一节、中国银行股份有限公司

一、银行发展概况

二、信贷业务规模

三、发力互联网消费金融

四、推出个人网络循环贷款

第二节、中国工商银行股份有限公司

一、银行发展概况

二、信贷业务发展状况

三、工行推出“逸贷”产品

四、成立个人信用消费金融中心

第三节、中国建设银行股份有限公司

一、银行发展概况

二、信贷业务发展状况

三、推出龙卡分期付消费信贷

四、个人消费信贷业务发展路径

第四节、中国农业银行股份有限公司

一、银行发展概况

二、信贷业务发展状况

三、推出小额保证消费贷款

第五节、招商银行股份有限公司

一、银行发展概况

二、招商银行创新消费贷产品

三、上线移动互联网贷款产品

四、个人消费信贷资产证券化

第六节、中信银行

一、银行发展概况

二、首发公积金网贷

三、推出网络信用消费贷

第十章 2018-2020年非银行类金融机构消费信贷业务分析

第一节、北银消费金融有限公司

一、企业发展概况

二、经营状况分析

三、企业发展动态

四、践行普惠金融

五、开发自助贷款机

第二节、捷信消费金融(中国)有限公司

一、企业发展概况

二、首创驻店消费模式

三、试水零费用大学生贷款

四、推出大学生定制信贷产品

第三节、苏宁消费金融有限公司

一、企业发展概况

二、推出任性付消费信贷

三、苏宁普惠金融战略

第四节、马上消费金融有限公司

一、企业发展概况

二、“马上贷”信贷产品

三、推出“APP+”信贷产品

第五节、招联消费金融有限公司

一、企业发展概况

二、信贷产品介绍

第十一章 2018-2020年消费信贷市场风险管理分析

第一节、消费信贷主要风险形式及成因

一、贷款户数、期限与金额的问题

二、消费者资信制度缺失

三、抵押担保手续不严谨

四、自我约束机制不健全

五、借款人不信守借款合同

第二节、汽车消费信贷的风险及应对策略

一、信用风险

二、担保风险

三、抵押物处置风险

四、风险管理系统设计

第三节、商业银行消费信贷业务的风险管理

一、目标与原则

二、利率风险管理

三、流动性风险管理

四、操作风险管理

第四节、消费信贷风险防范机制的构建

一、个人信用制度

二、商业保险机制

三、风险基金制度

四、资产保全和风险转化机制

五、资产损失责任追究制度

第五节、消费信贷风险评估体系的构建

一、消费信贷风险评估体系评析

二、信贷风险评估体系构建思路

三、商业银行的内部风险控制要点

四、商业银行信贷风险的法规保护

五、消费信贷风险评估体系操作方案

第十二章 2018-2020年消费信贷上游征信行业发展分析

第一节、中国征信行业发展综述

一、征信行业发展历程

二、征信行业发展特征

三、征信行业市场规模

四、征信行业商业模式

五、征信行业发展形势

第二节、2018-2020年中国征信市场格局分析

一、征信市场主体分析

二、国内征信市场格局

三、征信市场竞争加剧

四、企业征信市场格局

五、个人征信市场格局

第三节、2018-2020年互联网征信市场分析

一、互联网征信概念界定

二、与传统征信业务比较

三、互联网征信发展模式

四、互联网征信应用分化

五、互联网征信存在的问题

第四节、征信市场前景展望

一、征信行业未来发展趋势

二、社会信用体系将持续完善

三、互联网金融亟需征信支持

第一节、消费信贷市场投资机会点分析

一、蓝领消费信贷

二、租房消费信贷

三、装修消费信贷

四、医疗消费信贷

五、教育消费信贷

第二节、消费信贷市场发展的前景及趋势

一、消费信贷持续发展的驱动力

二、消费信贷市场未来发展趋势

三、消费信贷市场发展前景可观

四、消费信贷市场未来前景展望

五、消费金融服务市场潜力巨大

第三节、汽车消费信贷市场的前景展望

一、全球汽车消费信贷发展趋势

二、汽车消费信贷市场前景预测

三、汽车消费信贷市场发展趋势

四、汽车消费信贷市场渐趋专业化

五、互联网金融成汽车信贷新势力

附录

附录一:汽车贷款管理办法

附录二:个人住房贷款管理办法

附录三:消费金融公司试点管理办法

附录四:汽车金融公司管理办法

图表目录

图表:消费金融产业链

图表:美国汽车存货融资模式

图表:美国汽车分期付款模式

图表:日本汽车分期付款模式

图表:美国、日本和台湾的汽车存货融资模式比较

图表:美国、日本和台湾的汽车分期付款模式比较

图表:2012-2014年美国消费信贷总额及增幅

图表:2014年国内生产总值及其增长速度

图表:2014年居民消费价格月度涨跌幅度

图表:2014年居民消费价格比上年涨跌幅度

图表:2010-2014年全部工业增加值及其增长速度

图表:2010-2014年建筑业增加值及其增长速度

图表:2010-2014年全社会固定资产投资

图表:2014年分行业固定资产投资(不含农户)及其增长速度

图表:2014年房地产开发和销售主要指标完成情况及其增长速度

图表:2010-2014年社会消费品零售总额

图表:2014年各种运输方式完成旅客运输量及其增长速度

图表:2014年年末全部金融机构本外币存贷款余额及其增长速度

图表:2014年按收入来源分的全国居民人均可支配收入及占比

图表:2014年社会消费品零售总额分月同比增长速度

图表:2015年全国商品房销售面积及销售额增速

图表:2015年东中西部地区房地产销售情况

图表:2004-2014年银行间债券市场主要债券品种发行量变化情况

图表:2004-2014年银行间市场成交量变化情况

图表:2014年银行间市场国债收益率曲线变化情况

图表:2014年末银行间债券市场主要券种持有者结构

图表:2008-2014年记账式国债柜台交易情况

图表:消费金融公司发展脉络

图表:消费金融、小额贷款及信用卡的比较

图表:2015年贷款基准利率

图表:2010-2015年来5年以上房贷利率

图表:2015年商业房贷首套房利率

图表:2015年商业房贷二套房利率

图表:2015年公积金贷款利率

图表:2015年公积金二套房贷款利率

图表:2015年各城市房贷利率

图表:城市居民人均住房面积的增长情况

图表:城镇居民可支配收入历年增长情况

图表:城乡居民人民币储蓄余额及增长情况

图表:有车贷意向的人群占比

图表:购车信贷种类选择

图表:信贷产品丰富程度

图表:信贷产品利率水平

图表:消费者能接受的资料审核期

图表:消费者希望的佣金支付周期

图表:还款年限与首付额度选择

图表:是否愿意选择大额尾付货款

图表:互联网消费信贷模式分类

图表:2006-2014年信用卡市场总量与交易总额

图表:2006-2014年信用卡信贷总额增长情况

图表:2014年信用卡发卡银行市场占有率比较

图表:2014年发卡银行信用卡交易金额比较

图表:2014年各银行信用卡透支余额情况

图表:2014年信用卡卡均消费额与笔均消费额

图表:2008-2014年信用卡活卡率情况

图表:中国银行组织架构

图表:征信行业发展历程

图表:征信产业链模式

图表:国内征信系统构成

图表:征信数据库形成流程

图表:三种征信模式特点比较