内容概况

新能源汽车产业链主要由上游资源和材料、中游核心零部件、下游整车制造及配套服务等三大部分组成。目前,我国在新能源车产业链各环节均涌现出了“世界级”公司。车(比亚迪)、电池(宁德时代)、负极(璞泰来、贝特瑞)、隔膜(恩捷股份)等。

2014-2018年,中国新能源汽车产量呈上升趋势,由2014年的8.39万辆上升至2018年的127万辆,占全国汽车产量比重由0.35%提升至4.57%。2019年新能源汽车实现产销124.2万辆和120.6万辆,同比分别下降2.3%和4.0%,这是自2009年大力推行新能源汽车产业以来出现的首次年度下降,但随着退坡影响的边际减弱及国家对新能源汽车产业的鼓励政策的推出,新能源汽车发展长期向好的趋势没有改变。在汽车大环境没有大改善的情况下,2020年新能源汽车市场仍将维持向高品质、产品力为主要竞争力的方向发展。

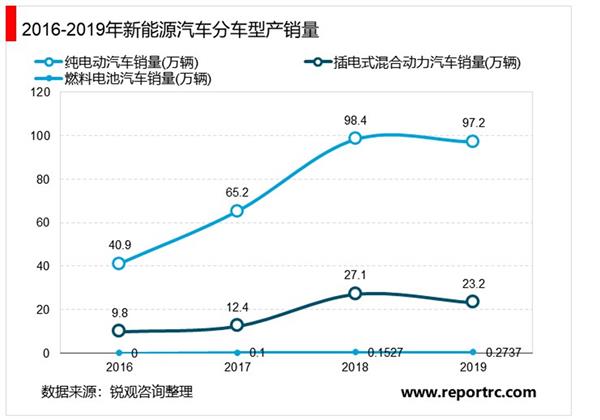

从不同动力类型看,2019年纯电动汽车销量为97.2万辆,同比下降1.22%;插电式混合动力汽车销量为23.2万辆,同比下降14.39%。2019年新能源车受补贴退坡的影响,叠加二手新能源车的低价冲击,下半年呈现大幅下跌趋势,但是纯电动汽车产销恢复比插混式混合动力汽车较好,全年产销基本与2018年持平。

新型冠状病毒肺炎疫情的爆发对新能源汽车行业会造成一定的影响。此次疫情主要从企业复工复产延后、人员返岗延后导致的用工紧缺、物流受阻成本提升、居家防疫消费减少、原辅材料供应紧张以及海外贸易的不确定性等诸多方面影响行业。然而,此次新冠疫情对新能源行业影响整体有限,行业长期景气向上趋势依旧。高层接连释放政策利好信号,2020补贴退坡或将延缓,ToB端一、二季度抢装热情不再;且随着国产特斯拉产能爬坡,及下半年更多新能源车型上市,ToC端吸引力提升,销量或随之显著增长。

新能源汽车重构了并行于传统汽车的产业链条,产业链整体呈现三大关键发展特征:供应商掌握话语权,整车厂成本控制能力受到挑战;未来零部件行业将整体出现产能过剩趋势,但优质资源依旧不足;产业链大部分利润向上游转移,零部件厂商的盈利情况普遍优于整车厂。随着新能源补贴退坡,整车厂生存境遇将受到挑战,成本控制、品质升级成为迫在眉睫需要解决的关键问题。可以预见,在“下半场的竞争”中,对于产业链有强把控能力的车企将会脱颖而出。

锐观产业研究院发布的《2021-2025年中国新能源汽车产业链投资机会深度研究报告》共七章。首先介绍了国内外新能源汽车行业发展的情况,随后,报告详细剖析了新能源汽车产业链的发展态势以及全球供应链的分工情况。并对新能源汽车产业链中重要节点的产业链分别作了解析,同时对产业链各环节的典型企业运营状况进行了分析。最后,报告对新能源汽车行业的典型供应链特斯拉供应链做了详细的分析。

本研究报告数据主要来自于国家统计局、工业和信息化部、商务部、国家海关总署、中国汽车工业协会、中国充电联盟、中国汽车技术研究中心、锐观产业研究院、锐观产业研究院市场调查中心、以及国内外重点刊物等渠道,数据权威、详实、丰富,同时通过专业的分析预测模型,对行业核心发展指标进行科学地预测。您或贵单位若想对新能源汽车产业链行业有个系统深入的了解、或者想投资新能源汽车产业链相关行业,本报告将是您不可或缺的重要参考工具。

报告目录

第一章新能源汽车行业运行情况及趋势综合分析

1.1新能源汽车行业发展概况

一、行业相关定义

二、行业生命周期

三、行业发展特点

四、行业发展关键

1.2全球新能源汽车市场发展情况

一、全球新能源汽车销量情况

二、全球主要新能源车企布局

三、全球新能源汽车市场份额

四、全球主要地区市场分析

五、全球供应链受疫情影响

1.3中国新能源汽车市场发展情况

一、中国新能源汽车产销量

二、中国新能源车企销售状况

三、新能源汽车行业政策环境

四、疫情对汽车供应链影响分析

五、疫情对新能源汽车行业影响

1.4新能源汽车行业发展问题解析

一、产品安全问题

二、换电模式问题

三、续航里程问题

四、税收政策问题

五、发展不均衡问题

六、技术与专利问题

1.5新能源汽车行业发展趋势

一、汽车产业格局重建

二、免税车型动态管理

三、充电基础设施建设

四、电池回收力度加强

1.6新能源汽车行业主要投资机会

一、动力电池

二、锂电材料

三、电机电控

四、整车&充电桩

第二章新能源汽车行业核心产业链发展态势分析

2.1新能源汽车行业核心产业链分析

一、产业链组成

二、产业价值链

2.2中国新能源汽车产业链竞争优势分析

一、产业链企业布局优势

二、新能源汽车需求优势

三、配套全球供应链优势

2.3中国新能源汽车产业链竞争劣势分析

一、动力电池盈利问题

二、电机/电控盈利问题

三、海外发展竞争劣势

四、关键技术竞争劣势

2.4中国新能源汽车产业链竞争机会分析

一、锂电池产业链竞争机会

二、零部件企业市场机遇

三、整车企业上游布局机会

2.5中国新能源汽车产业链竞争风险分析

一、新冠疫情影响风险

二、电动车产销放缓风险

三、产业链经营收益风险

四、海外企业竞争风险

2.6全球新能源汽车产业链分工态势分析

一、全球供应链发展特点

二、全球产业链发展核心

三、全球产业链供应分布

四、全球产业链需求空间

五、典型供应链分析——大众供应链

六、典型供应链分析——LG化学供应链

第三章新能源汽车产业链重要节点发展分析——动力电池

3.1动力电池产业链及核心节点分析

一、产业链概况

二、正极材料

三、负极材料

四、隔膜工艺

五、电解液

3.2中国动力电池产业链市场运行情况

一、核心材料出货情况

二、动力电池产量情况

三、动力电池销量情况

四、动力电池产业集聚分析

3.3国内外动力电池产业链市场竞争格局

一、全球电池企业产能规划

二、全球动力电池市场份额

三、全球电池资源产能格局

四、海外电池企业经营情况

五、中国动力电池市场份额

六、中国电池材料市场格局

3.4中国动力电池产业链发展优势分析

一、关键材料产业链优势

二、锂电设备国产化优势

三、锂电企业竞争优势

四、电池性能竞争优势

3.5中国动力电池产业链发展劣势分析

一、原材料供给劣势

二、正极材料产能问题

三、电池安全风险问题

四、负极材料供应劣势

3.6中国动力电池产业链投资机会分析

一、特斯拉本土化投资机会

二、电池材料产业投资机会

三、锂电生产设备产业机会

四、电解液产业海外投资机会

3.7中国动力电池产业链重点企业发展分析

一、产业链重点企业列表

二、比亚迪

二、.1企业发展概况

二、.2核心业务分析

二、.3经营状况分析

二、.4电池产能情况

二、.5核心竞争力分析

三、欣旺达

三、.1企业发展概况

三、.2核心业务分析

三、.3经营状况分析

三、.4电池产能情况

三、.5核心竞争力分析

三、.6企业发展战略

四、新宙邦

四、.1企业发展概况

四、.2核心业务分析

四、.3经营状况分析

四、.4企业产能布局

四、.5核心竞争力分析

四、.6企业发展战略

五、宁德时代

五、.1公司发展概况

五、.2核心业务分析

五、.3经营状况分析

五、.4电池产能情况

五、.5核心竞争力分析

五、.6企业发展战略

六、杉杉股份

六、.1企业发展概况

六、.2核心业务分析

六、.3经营状况分析

六、.4产能布局情况

六、.5核心竞争力分析

六、.6企业发展战略

七、亿纬锂能

七、.1企业发展概况

七、.2核心业务分析

七、.3经营状况分析

七、.4电池产能情况

七、.5核心竞争力分析

七、.6企业发展战略

八、国轩高科

3.一、企业发展概况

3.二、核心业务分析

3.三、电池产能情况

3.四、核心竞争力分析

3.五、企业发展战略

九、星源材质

3.一、企业发展概况

3.二、核心业务分析

3.三、经营状况分析

3.四、企业产能布局

3.五、核心竞争力分析

3.六、企业发展战略

十、恩捷股份

3.一、企业发展概况

3.二、核心业务分析

3.三、经营状况分析

3.四、公司产能布局

3.五、核心竞争力分析

3.六、企业发展战略

十一、天赐材料

3.一、企业发展概况

3.二、核心业务分析

3.三、经营状况分析

3.四、公司产能布局

3.五、核心竞争力分析

3.六、企业发展战略

第四章新能源汽车产业链重要节点发展分析——充电桩

4.1充电桩产业链及基本情况

一、充电桩产业链概况

二、充电桩产品分类

三、充电桩成本结构

四、充电桩运营模式

4.2中国充电桩产业链市场发展分析

一、充电基础设施总体情况

二、新能源车充电桩配比情况

三、区域充电设施发展情况

四、充电设施类型发展情况

4.3中国充电桩产业链市场竞争状况

一、充电桩零部件供应分析

二、充电桩制造厂商分类

三、充电桩设备端竞争格局

四、充电桩运营端竞争格局

4.4中国充电桩产业链发展优势分析

一、新能源车充电需求优势

二、充电设施补贴政策优势

三、新基建重点投资领域

4.5中国充电桩产业链发展劣势分析

一、充电设备制造业劣势

二、充电桩供应比例劣势

三、充电基础设施开发问题

四、充电设施运营模式劣势

4.6中国充电桩产业链市场投资机会

一、产业链投资机会概述

二、充电设备市场规模预测

三、大功率充电设备需求

四、充电设施增值服务市场

4.7中国充电桩产业链重点企业发展分析

一、产业链重点企业列表

二、特锐德

二、.1企业发展概况

二、.2主营业务分析

二、.3核心业务布局

二、.4经营状况分析

二、.5核心竞争力分析

二、.6企业发展战略

三、科士达

三、.1企业发展概况

三、.2主营业务分析

三、.3核心业务发展

三、.4经营状况分析

三、.5核心竞争力分析

三、.6企业发展战略

四、奥特迅

四、.1企业发展概况

四、.2主营业务分析

四、.3核心业务发展

四、.4经营状况分析

四、.5核心竞争力分析

四、.6企业发展战略

五、英可瑞

五、.1企业发展概况

五、.2主营业务分析

五、.3经营状况分析

五、.4核心竞争力分析

五、.5企业发展战略

六、易事特

六、.1企业发展概况

六、.2主营业务分析

六、.3充电业务发展

六、.4经营状况分析

六、.5核心竞争力分析

六、.6企业发展战略

七、万马股份

七、.1企业发展概况

七、.2主营业务分析

七、.3核心业务布局

七、.4经营状况分析

七、.5核心竞争力分析

七、.6企业发展战略

八、中恒电气

4.一、企业发展概况

4.二、主营业务分析

4.三、充电业务发展

4.四、经营状况分析

4.五、核心竞争力分析

4.六、企业发展战略

第五章新能源汽车产业链重要节点发展分析——电驱动

5.1电驱动产业链构成

一、驱动电机产业链

二、电机控制器产业链

5.2中国电驱动产业链市场发展综述

一、电机电控成本分析

二、驱动电机发展概况

三、驱动电机装机情况

四、驱动电机产品分析

五、电机控制器发展概况

六、IGBT进口替代进程

5.3中国电驱动产业链竞争状况分析

一、电机电控市场占有情况

二、电机电控供应商分布

三、电机电控产品配套格局

四、电机电控产品竞争格局

五、电机电控产品竞争水平

六、电机上下游产品竞争水平

七、电机技术竞争水平

八、电控技术竞争水平

5.4中国电驱动产业链发展优势分析

一、零部件国产化替代优势

二、电驱动自主配套优势

三、产品集成化发展优势

5.5中国电驱动产业链发展劣势分析

一、IGBT国内供应劣势

二、产品核心技术劣势

三、企业产品成本劣势

5.6中国电驱动产业链投资机会前景

一、新能源车电机需求空间

二、永磁同步电机市场机遇

三、轮毂电机市场投资机会

5.7中国电驱动产业链重点企业发展分析

一、产业链重点企业列表

二、卧龙电驱

二、.1企业发展概况

二、.2所处行业地位

二、.3核心业务发展

二、.4经营状况分析

二、.5核心竞争力分析

二、.6企业发展战略

三、汇川技术

三、.1企业发展概况

三、.2主营业务分析

三、.3核心业务发展

三、.4经营状况分析

三、.5核心竞争力分析

三、.6企业发展战略

四、精进电动

四、.1公司业务情况

四、.2公司竞争力分析

五、联合汽车电子

五、.1公司业务情况

五、.2公司竞争力分析

第六章新能源汽车产业链重要节点发展分析——动力电池回收

6.1动力电池回收产业链梳理及基本概况

一、电池回收产业链构成

二、电池回收利用方法

三、电池资源回收需求

6.2中国动力电池回收产业链市场运行情况

一、拆解回收收益分析

二、电池回收市场规模

三、动力电池退役现状

四、回收体系建设情况

五、梯次利用发展现状

六、再生利用发展现状

6.3国内外动力电池回收产业链竞争状况分析

一、国内外企业回收工艺对比

二、全球电池回收市场集中度

三、中国锂电回收市场竞争格局

6.4中国动力电池回收产业链发展优势分析

一、产业链融合优势

二、行业政策支持优势

三、企业技术应用优势

6.5中国动力电池回收产业链发展劣势分析

一、回收体系建设问题

二、回收经济效益问题

三、投资回报周期问题

四、梯级利用技术问题

6.6中国动力电池回收产业链市场发展前景

一、电池回收市场空间

二、梯级利用市场潜力

三、产业链企业布局方向

6.7中国动力电池回收产业链重点企业发展分析

一、产业链重点企业列表

二、格林美

二、.1企业发展概况

二、.2主营业务分析

二、.3核心业务发展

二、.4经营状况分析

二、.5核心竞争力分析

二、.6企业发展战略

三、光华科技

三、.1企业发展概况

三、.2主营业务分析

三、.3核心业务发展

三、.4经营状况分析

三、.5核心竞争力分析

三、.6企业发展战略

四、天奇股份

四、.1企业发展概况

四、.2主营业务分析

四、.3核心业务发展

四、.4经营状况分析

四、.5核心竞争力分析

四、.6企业发展战略

五、赣州豪鹏

六、泰力回收

七、邦普循环

第七章新能源汽车行业重点供应链分析——特斯拉供应链

7.1特斯拉供应链构成

7.2特斯拉运行情况分析

一、公司发展概况

二、主营业务结构

三、经营情况分析

四、汽车收入情况

五、产能布局情况

六、国产化率分析

7.3特斯拉竞争优势分析

一、产品先发优势

二、技术领先优势

三、生产规模优势

四、全产业链布局优势

7.4特斯拉供应链结构分析

一、供应商地区分布

二、供应商类型分布

三、供应商上市地区分布

四、供应商行业分类特征

7.5特斯拉对新能源汽车产业链投资机遇

一、动力电池

二、汽车零部件

图表目录

图表:新能源汽车行业Gartner模型

图表:2019年新能源车企销量TOP10

图表:2011-2020年全球新能源汽车市场份额(按区域分)

图表:2010-2020年美国新能源汽车年度销量及增速

图表:2011-2020年欧洲新能源汽车销量及增速

图表:2009-2018年日本新能源汽车销量及增速

图表:2018年新能源汽车生产情况

图表:2018年新能源汽车销售情况

图表:2011-2020年中国新能源汽车产量

图表:2011-2020年中国新能源汽车销量

图表:2020年新能源汽车产量数据

图表:2020年新能源汽车销量数据

图表:2019年中国新能源车企目标完成情况

图表:2019年车型累计排行榜

图表:新能源汽车利好政策

图表:新能源汽车产业链

图表:传统汽车和新能源汽车价值链对比

图表:中国新能源汽车产业链各环节龙头企业

图表:全球主要乘用车市场新能源车型渗透率

图表:2015-2018年国内主要动力电池上市企业毛利率变化

图表:2016-2020年新能源国家补贴变化

图表:2012-2018年锂电池价格趋势概览

图表:2014-2018年锂电池核心原材料价格趋势

图表:2015-2018年部分电机供应商毛利水平

图表:2015-2018年部分电控供应商毛利水平

图表:2016-2018年磁性材料、钢材、硅钢等原材料价格趋势

图表:2016-2018年中国自动数据处理设备及部件进口价格

图表:现阶段特斯拉国产产业链供应商情况

图表:更多国内零部件供应商进入特斯拉供应链的路径分析

图表:主要电池企业与外资车企2019年供货量及合作关系

图表:主要电池企业与外资车企2019年供货量及合作关系(续)

图表:海外电池企业主要供货车企及配套车型与上游材料供应商

图表:2020-2025年全球新能源汽车销量及产业链需求测算

图表:大众动力电池供应商及国产材料供应商

图表:2020-2025年大众供应链市场空间测算

图表:海外主要车企与主要动力电池企业配套情况

图表:LG化学中国工厂供应链情况

图表:LG化学产业链

图表:动力电池产业链

图表:锂离子电池主流正极材料性能及优劣势对比

图表:负极材料分类

图表:常见的负极材料性能对比

图表:湿法隔膜和干法隔膜工艺对比

图表:电解液配方构成

图表:2019年中国各类型正极材料出货量占比

图表:2016-2020年负极材料出货情况

图表:2019年不同生产工艺隔膜出货量

图表:2019年动力电池各类型产量占比

图表:2019年动力电池各类型产量占比

图表:2019年全球动力电池出货量排名

图表:2017-2018年全球钴产能格局变化

图表:2017-2018年全球锂产量格局演变

图表:2019年中国动力电池市场份额

图表:2017-2020年中国正极材料市场格局变化

图表:2017-2020年中国负极材料市场格局变化

图表:2017-2020年中国隔膜市场格局变化

图表:2017-2020年中国电解液市场格局变化

图表:国产锂电设备与国内外龙头电池企业的供应关系

图表:中国锂电池正极材料产能以及产能利用率情况

图表:2013-2018年三元材料和磷酸铁锂产能利用率情况

图表:国内硅碳负极生产情况

图表:动力电池产业链重点企业一览

图表:比亚迪各动力电池工厂产能规划

图表:2009-2018年欣旺达汽车及动力总成营业收入变化情况

图表:欣旺达动力电池生产基地及产能规划

图表:新宙邦发展历程

图表:新宙邦主要业务

图表:2010-2018年新宙邦各业务营业收入

图表:2018年新宙邦各业务营业收入占比

图表:新宙邦锂电池化学品产能布局

图表:新宙邦十大电池生产基地

图表:宁德时代主营业务

图表:2019年宁德时代主要财务数据和指标

图表:宁德时代产能投建情况

图表:宁德时代与日韩龙头竞争力对比

图表:杉杉股份正极材料基地

图表:杉杉股份负极材料基地

图表:2013-2020年亿纬锂能营业收入和净利润

图表:2018年亿纬锂能主营业务收入占比

图表:2016-2020年亿纬锂能动力储能电池产能情况及预测

图表:国轩高科专注于锂电池制造领域

图表:2014-2020年国轩高科营业收入

图表:国轩高科电池产能分布

图表:星源材质发展历程

图表:2012-2020年星源材质营业收入

图表:星源材质产能情况概览

图表:恩捷股份隔膜业务产能情况

图表:2015-2020年天赐材料营业收入

图表:天赐材料六氟磷酸锂产能建设情况

图表:充电桩产业链

图表:充电桩产品类型

图表:直流充电桩成本结构

图表:主要省市新能源乘用车及商用车充电服务费征收标准

图表:2015-2020年公共充电桩保有量

图表:2016-2020年公共充电桩增量

图表:2015-2020年公共充电站保有量

图表:2016-2020年公共充电站增量

图表:2019年随车配建私人桩保有量及配建率

图表:2015-2020年新能源汽车与充电桩保有量比值变化

图表:2015-2020年新能源汽车与公共充电桩保有量比值

图表:2019年主要省份公共充电桩保有量

图表:2019年主要省份公共充电桩保有量占比

图表:2019年主要省份公共充电桩增量

图表:2019年公共交、直流桩保有情况

图表:2019年公共交、直流桩增量情况

图表:直流充电桩成本拆解

图表:充电桩主要零部件供应商

图表:主要充电桩制造商

图表:国内主要充电模块供应商情况

图表:国网招标显示设备制造环节竞争压力较大

图表:主要运营商公共充电桩保有量

图表:2019年充电运营商企业占比情况

图表:2016-2020年各省(区、市)新能源汽车充电基础设施奖补标准

图表:我国地方政府补贴充电设施建设方案

图表:随充电桩功率提升,单桩投资回报率不断上升,成本回收期不断缩短

图表:大功率模块有效帮助模块制造商提升盈利空间

图表:充电桩产业链重点企业一览

图表:特来电智能充电产品

图表:2011-2020年特锐德营业收入

图表:2018年特锐德营收分布情况

图表:科士达充电桩业务相关产品

图表:2015-2020年科士达充电桩业务收入及毛利率

图表:2010-2020年科士达营收及增速

图表:英可瑞主要产品

图表:2018年万马股份充电桩业务测算

图表:2013-2018年万马股份营业收入

图表:万马充电市场版图

图表:新能源汽车驱动电机产业链

图表:新能源汽车电机控制器产业链

图表:新能源乘用车中电机电控成本占比

图表:新能源物流车中电机电控成本占比

图表:驱动电机各部分成本占比

图表:2019年新能源汽车驱动电机装机量

图表:新能源汽车驱动电机搭载车辆类型分布

图表:新能源汽车驱动电机类型分布

图表:各类驱动电机性能对比

图表:国内新能源汽车永磁同步驱动电机主要生产企业技术路线

图表:电机控制器各部件成本占比

图表:IGBT产业链国产厂家

图表:中国新能源汽车电驱动供应商分布

图表:中国纯电动汽车用电机及控制器的主要供应商

图表:驱动电机主要供应商与配套车企

图表:电控主要供应商与配套车企

图表:驱动电机装机量Top10

图表:电控装机量Top10

图表:典型驱动电机产品参数比较

图表:典型电机控制器参数比较

图表:IGBT在新能源汽车领域中的主要应用

图表:2018年全球IGBT市场份额TOP5

图表:2020-2025年全球新能源车电机需求空间预测

图表:电驱动产业链重点企业一览

图表:卧龙电驱电机对应产品或领域

图表:2015-2018年卧龙电驱产品结构

图表:2015-2018年卧龙电驱国内外收入情况

图表:2013-2020年卧龙电驱营收增长情况

图表:2009-2020年汇川技术营业收入增长情况

图表:2018年汇川技术核心业务占比情况

图表:精进电动配套部分整车企业及车型

图表:动力电池回收产业链

图表:动力电池两种回收利用方式

图表:动力电池拆解回收成本构成

图表:回收1吨废旧电池获得金属量

图表:2014-2018年全球锂离子电池回收规模

图表:2017-2030年全球锂离子电池回收市场规模及预测

图表:国外实现工业化生产的主要废旧电池回收企业

图表:我国代表企业回收工艺情况

图表:2018年全球主要锂电池回收厂商回收规模份额

图表:国内布局动力锂电回收的企业(一)

图表:国内布局动力锂电回收的企业(二)

图表:国内布局动力锂电回收的企业(三)

图表:电池回收产业链龙头企业间合作情况

图表:主要发达国家电池回收模式

图表:梯级利用回收成本情况

图表:梯级利用回收周期测算

图表:2020-2025年动力锂电池退役回收市场空间

图表:动力电池回收行业重点企业一览

图表:2014-2018年格林美营业收入情况

图表:光华科技电池回收业务产能布局

图表:光华科技在动力电池回收领域持续布局

图表:2013-2018年光华科技营业收入情况

图表:光华科技营业收入构成

图表:天奇股份汽车产业链布局

图表:天奇股份废旧电池回收和梯次利用相关子公司

图表:天奇股份动力电池回收产业链布局

图表:邦普循环三大循环产业

图表:特斯拉供应链

图表:特斯拉子公司部分展示

图表:特斯拉主营业务结构

图表:2009-2020年特斯拉营业收入

图表:2019年特斯拉营业收入(按地区结构划分)

图表:2014-2020年特斯拉汽车销量

图表:特斯拉各工厂产能规划

图表:特斯拉国产Model3的国产化部件占整体比重预测

图表:特斯拉供应商的地区分布变化

图表:特斯拉供应商的地区分布占比变化

图表:特斯拉供应商的类型分布变化

图表:特斯拉供应商的类型分布占比变化

图表:特斯拉供应商的上市地区分布变化

图表:特斯拉供应商的上市地区分布占比变化

图表:特斯拉一级供应商的行业分布占比变化

图表:2015-2020年特斯拉一级供应商中产品/业务分类Top10

图表:特斯拉A股供应商的行业分布占比变化

图表:2015-2020年特斯拉A股供应商中产品/业务分类Top10

图表:国产model3动力电池系统价值及相应占比

图表:未来特斯拉对动力电池需求的弹性空间

图表:特斯拉对关键电池材料需求的弹性空间