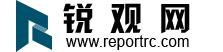

2020年1月开始的新冠肺炎疫情,由于严格的疫情管控,各地学校开学推迟、线下教培活动至少2月底前全部关停。无论是政府、学校层面的线下教学临时上线,还是线下教培企业“自救”模式下往线上的转移,以及纯在线K12课外辅导机构的顺势推广,都掀起了最近的一股“在线教育”热潮。直播软件需求的爆发式增长充分说明了在线教育近期热度空前。Classin是翼鸥教育旗下的明星产品,主打直播技术解决方案,是此次新冠疫情爆发期间被各个教培机构广泛使用的一个直播技术平台。以ClassinAPP在iPhone教育类(目前免费)应用中的排名来看,1月24号之前其基本排在100名以外,至27号已经排名第8位,并在很长一段时间都维持在前10的水平。这直接反映了线下转线上的机构数量之众,以及短期内线上学习用户的爆增。而阿里云研究中心也提供了部分企业近期流量的数据:沪江CCtalk平台用户较年前增长10倍以上,在线师生达数百万级;作业帮免费直播课报名人数2月15日突破2800万;猿辅导2月3日开通免费直播课,创下全国500万中小学生同日在线听课的行业记录,2月6日免费直播课报名人数超过1000万。

图表:ClassinAPP在iPhone教育类(免费)应用中的排名

1、疫情背景下,线下K12培训机构大多推出线上小班教学替代方案

好未来、新东方、精锐教育、卓越教育、思考乐教育等线下K12培训的头部机构及时地选择将寒假课程转为线上小班授课模式,强调原授课老师、原上课时间、原课程内容。线上小班模式成为各家不约而同的选择方案,其背后的考虑更多是基于尽可能还原线下的教学场景,保证学生的学习体验,最大程度地保证学生留存、降低退费率。

图表:线下K12头部培训机构授课调整

资料来源:公开资料整理

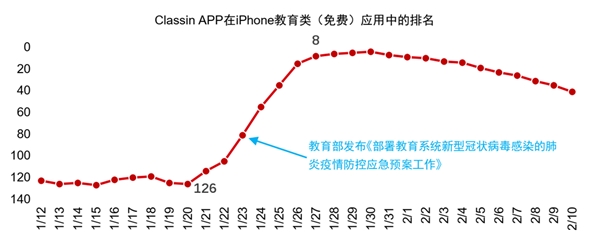

2、在线K12课外辅导机构则顺势推出各类在线大班直播课程

猿辅导、作业帮、学而思网校、新东方在线、跟谁学、有道纷纷推出免费的寒假、春季、同步的大班直播课程。线上大班模式由于显著的规模效应成为在线K12行业的主打模式,此次各家纷纷推出免费课程,除了公益考虑之外,更重要的是对于在线机构本身而言是一个巨大的品牌曝光和用户积累的机会。相比暑期动辄近10亿的营销投入,这次疫情给各家在线教育企业最大的短期助力在于低成本拉新。

图表:在线K12头部培训机构具体举措

资料来源:公开资料整理

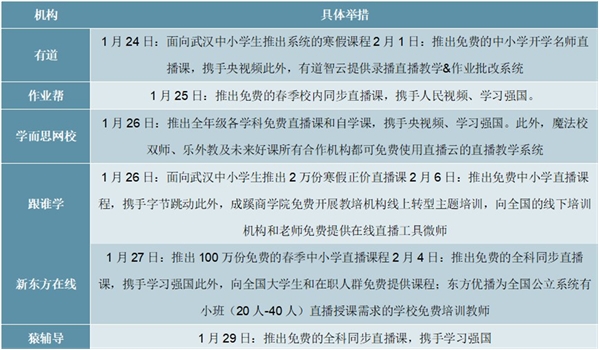

以新东方在线为例,1月27日新东方在线宣布面向全国中小学生推出100万份免费的春季直播课程,新东方在线中小学APP在iPhone教育类(免费)应用中的排名由前一天的第556位直接蹿升到第7位。

图表:新东方在线中小学APP在iPhone教育类(免费)应用中的排名

3、各线市场均有空间,下沉市场潜力更大

我们认为,此次疫情对在线教育行业的意义不在于短期收入或盈利的拉动,而是助力行业低成本进行用户教育和转化,长期的影响更为深远,具体来看:

(1)在线教育行业渗透率的提升被加速。在线教育公司之所以会在暑期投入大量的

广告营销,主要因为在线教育行业仍然处于对用户完成从0到1的习惯培养和迁移过程,而非已经进入到一个存量市场的互相博弈。此次线下教培活动关停,使有课外辅导需求的学生全部被动触网、来到线上学习,使得在线教育公司有机会以最低的成本去完成用户的大量积累和品牌塑造,同时教育主管机构大概率将更加积极推动线上教学的引进,预计在线教育行业的渗透率提升速度将加快。虽然疫情过后的实际转化和留存预计并不会很高,但对于在线教育尤其是在线K12课外辅导行业来说,如此大基数的用户曝光对行业渗透的进程势必起到加速作用。

(2)疫情将促使有能力的线下教培机构提前参与到线上。线下教培机构短期内被动

转向线上,在疫情过后我们预计大多数中小机构仍将转战线下,但小部分有实力的大中型线下机构料将更加重视线上教学的发力。精锐教育过去5年投资5亿布局线上,在此次疫情中加速推出“精锐在线”,实际上早在2019年4月公司已经宣布将投入30亿全力推进教育OMO。思考乐寒假于在线平台投入了500万左右,2020年已明确加大思考乐在线的投入和建设。

(3)短期来看,已上市的K12在线教培机构并不会产生明显增量收入。目前各个机

构推出的课程均为免费,因此从公司本身的立场出发也是立足长远而非短期取利。以新东方在线为例,从我们草根调研来看,公司对之前已经付费报名了春季班的学员均采取退费处理,这意味着新东方在线的K12双师大班在2020年的春季主要都是免费授课。而东方优播是小班授课模式,其学生扩张要受到教师人数的极强约束,因此在此次疫情中并不会获取非常多的原招生计划外的学生。所以我们的观点是此次疫情并不会提高短期收入,更大的意义还是在于品牌力的提升以及为2020年的暑期的提前布局、成本下降。

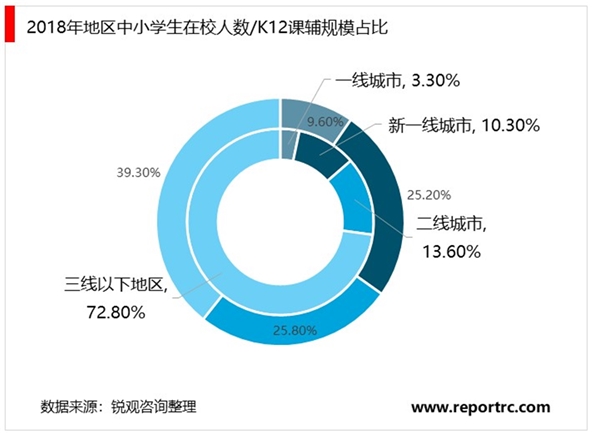

对应于中国经济分布的差异,K12课外辅导行业的地区差异也比较大。基于国家统计局的数据,我们测算出2018年中国中小学生在校生人数在一、二线城市,三线以下地区(含农村)占比分别为27.2%/72.8%。而根据北京大学中国教育财政科学研究所的研究调查,2017年一、二线城市,三线以下地区(含农村)K12学科类课外培训行业收入占比分别为60.7%/39.3%。参培率方面,一线、二线城市分别为43.4%/48.8%,三线以下城市和农村分别为41.8%/21.8%;人均培训支出方面,一线、二级城市分别为13,244/7,730元,三线以下城市和农村分别为3,911/1,583元。参培率在各线城市之间的差异并不非常明显,说明城镇居民对教育的重视度和消费刚性存在一致性,而农村则落后很多,我们认为收入水平的差异是最为重要的因素;人均培训支出在各线城市间的差异相对较大,二线城市、三线及以下城市、农村人均培训支出分别为一线城市的58%/30%/12%。

图表:K12学生人数和课辅收入按城市和地区等级不同的划分

另一个值得关注的数据则是,根据北京大学中国教育财政科学研究所的研究调查,只有不到20%的学生仅参与由商业公司提供的学科补习,而由商业公司提供服务的家庭在学科类培训上的花费是做出其他选择家庭的2倍多。北京大学中国教育财政科学研究所大致估计商业公司约占整个学科类校外培训市场的30%-40%左右,对应1000-1350亿元之间。同时,三线以下地区接受个人补习的参与率高达83%,说明下沉地区在补习上有非常高的参与度,对于接受机构服务从理念上并不欠缺,需要的是合适价格的合适产品。

从以上数据显示的消费结构可以判断,越下沉的地区,虽然参培率看上去并不低,但从形式上还是以参与个人提供的学科补习为主,我们所研究和讨论的教育培训商业机构在该市场上的涉足或收获还并不多。主要的原因,我们认为包括一是商业机构由于成本的原因培训费相对较高,个人提供的补习较为便宜;二是走到下沉地区的机构并不多,无论是主观上还未进入还是客观上该地区无法匹配在一二线城市的经济模型,导致下沉地区资源供给有限。在K12培训政策上对于在校老师提供补习的监管越来越严的背景下,下沉市场教育产品的补足对于教育机构而言是机会。但针对前述背景,需要解决的是价格和资源的匹配问题,线上教育的介入似乎能够提供解决方案,一是各种资源的地域限制解除,二是规模效应下单位成本下降,在线教育同样能够以便宜的价格提供服务给有需要的家庭。综合以上来看,K12培训总体参培率的提升(对比韩国超过70%)+在线教育渗透率的提升(目前仅15%将上升至40%),各线市场的在线K12课外辅导均有发展空间,但三线及以下市场的高学生基数、高消费意愿、低机构参与度、产品的适用性,多维度都表明给在线K12课外辅导机构留有的潜力空间更大。

锐观网倡导尊重与保护知识产权。如发现本站文章存在版权问题,烦请联系service@reportrc.com、010-5716921,我们将及时沟通与处理。

受新冠疫情影响中国游客出境受到较大限制,免税:暂停旅游行

新冠肺炎疫情下主要防护产品市场分析 口罩、防护服、医用手套

2020白酒行业市场发展趋势分析,疫情终将会过去暴风雨过后的阳

2020年中国远程办公行业发展现状与前景分析 疫情驱动下协同办

疫情重创国内游、出境游、入境游,2020年下半年或出现报复性增

2020视频会议行业市场发展趋势分析,受疫情催化视频会议行业加

2020红外体温检测仪市场发展分析,疫情催化红外民用市场多家厂

2020在线教育行业市场发展趋势分析,停课不停学疫情下在线教育

2020在线医疗行业市场发展趋势分析,疫情加速医疗行业拥抱互联

2020智慧餐厅发展趋势分析,受疫情影响智慧餐厅加速发展市场规

新冠疫情过后各地消费券政策汇总

2020中国新基建行业市场发展趋势分析,受“疫情”影响,政府加