娱乐、餐饮决策周期短,受疫情影响最直接;旅游行业需求周期更长,疫情过后有望逐步重新释放。我们参照《SARS的经济影响分析方法研究》中建立的行业交易周期,行业消费决策机制和行业交易指数模型来定性估计SARS对各行业的伤害程度。行业受打击能力取决于各行业的抗灾能力,因此可以从行业交易周期(T2表示)、行业消费决策周期(T3表示)和交易转移指数(以δ表示)等指标分析。行业交易周期是指一个行业完成订单周期所需要的平均时间,如餐饮业从接受顾客订单到提供全部服务大都在当天完成,该行业交易周期为1/30个月(即1天),而对于种植业,若某种作物一年只收获一次,则交易周期为12个月;行业消费决策周期是指消费者参与一次既定交易所需平均决策时间。部分行业消费决策周期与行业交易周期同步,如餐饮业;交易转移指数表示一个交易周期结束后,买方从特定供应商转向其他商家购买的可能性,转向购买的可能性越大,交易转移指数越大,根据各行业具体情况将其分为四级。

1)对于T1>T2>T3,且δ=3或4的行业,因疫情周期覆盖整个行业交易周期,同时由于消费决策周期较短,停止活动的交易周期内取消的订单转移至其他商家或其他形式的消费。文化娱乐、餐饮、运输等属于这一类型,对餐饮业的消费转化为家庭自助式消费。

2)对于T1>T2,T1<T3的行业,虽然疫情使该行业停止一个或更长的交易周期,但由于需求周期更长,对需求量的影响只是暂时的,疫情过后需求有望重新逐步释放,旅游、房地产、金融等行业属于此类型。

公众及政府根据疫情等级做出不同反应,影响范围从心理恐慌到工作方式。根据我们对相关文献的查阅与整理,参照吕本富、佟仁城在《SARS的经济影响分析方法研究》中建立的经济模型分析,将某地区的疫情由低到高分为5个等级:

①潜在威胁期:尚无发病患者,未找到传染源,也未研制出防治药物和疫苗。此阶段仅会造成民众的心理恐慌,即公众存在灾难随时会降临的不安全心理。

②偶发期:间歇性出现新发病患者。该等级疫情会同时影响民众的心理恐慌和行为方式,如节制自己的日常行为,避免到人群密集和与他人接触较多的服务或公众场所;

③警告期:在WHO的警告标准线上下,该级别疫情进一步会影响到民众的出游方式,即公众限制自己的活动范围,避开与疫区直接接触;

④低发期:每天新发病人数在10-30个之间,不明传染源在50%以下,此等级会进一步影响到公众的消费方式,即公众自动减少暴露在公共场所的机会,除非在不得已情况下外出活动,从而改变自己的消费方式;

⑤高发期:每天新发病人数30个以上,不明传染源50%以上,并伴有大量疑似病例,社会处于严重紧张状态。此等级下,公众的工作方式也遭受影响,即政府为了减少整个社会的流动感染,通过学生放假、供职人员在家办公等方式,最大限度减少人员的流动和相互接触。公众及政府的不同反应对餐饮、旅游、零售等行业产生影响。公众的心理恐慌导致有关SARS的研究大量投入;行为方式调整包括个人卫生意识的加强和习惯养成,更加重视公众场所的消毒和卫生,进而促进卫生材料和精细化工行业发展,而文化娱乐、聚餐等活动则可能被取消;为减少出行,公众将减少出游及线下消费,从而对旅游、交通运输、服务行业造成负面影响,同时促进了通信、电商行业的发展。

表:各行业的疫情影响周期、交易周期、消费决策周期和交易转移指数(周期单位:月)

资料来源:公开资料整理

餐饮反弹较快,旅游有望逐步释放。从2003年非典疫情看,2003年6月份非典疫情得到控制,随后我国住宿和餐饮行业GDP增速由2003Q2的7.4%跃升至16.9%,实现反弹式回升,在第三产业其他行业中增速反弹最明显,也更为迅速。旅游业因需求周期更长,SARS过后需求逐步释放,SARS过后第一个黄金周虽然指标创历史新高,但并未“井喷式”回升,游客人数及旅游总收入的同比增长率为11.5%和13.07%。

1、影响节点:初期影响较小,爆发期社服受冲击较大,防控取得成效即开始恢复

初期:影响较小,全球及各地政府的防控举措成为重要转折。SARS疫情前1-2月份我国入境人数同期增加14.5%和3.73%,疫情初期,由于疫情的“不确定性”和相关信息的“不透明性”,国内相关旅游活动基本未受到影响。从3月27日世界卫生组织公布广东、北京、山西、香港、台湾为疫区时,中国入境游人数开始减少,SARS影响初显。

爆发期:餐饮、旅游行业遭受冲击较大。4月份,SARS大面积爆发,我国入境旅游、国内旅游陷入停顿,旅行社全面停业,旅游饭店、旅游景点接待人数为历史最低;2015年6月,MERS在韩国爆发,6月8日-6月14日期间,韩国农林畜产食品部对560个餐饮业调查显示,跟扩散前两周(5月30日)相比,平均每天营业额降低了38.5%。其中日餐、西餐等价格较贵餐饮业的营业额幅度降低较显著。根据韩国文化观光研究院首席研究员刘光勋在《MERS对韩国旅游业影响及以后研究课题》中的测算,2015年6-9月来韩国旅游的外国游客同比减少了153.3万人次,按每名外国游客平均消费1200美元(汇率为1100韩元)计算,入境游约损失2.23万亿韩元。受MERS影响,韩国人国内出游次数减少,仅2015年6月就损失6300亿韩元。按此推算,MERS给韩国旅游业整体造成的损失约在2.65万亿到3.4万亿韩元之间(约占韩国旅游业全年收入的15%-20%)。

后期:防控措施初见成效行业即开始恢复趋势。经过各国政府近3个月的努力,SARS疫情在6月底得到完全控制,世界卫生组织分别于6月13日及6月17日解除多伦多及台湾的旅游警示,并于24日解除对北京的旅游警示,并将北京从严重急性呼吸道症候群感染区除名。各省区居民的国内旅游活动开始有限度的逐步恢复,出入境旅游也开始根据国家认同态度有步骤恢复。

2、入境旅游人数稳定上升,收入创下新高

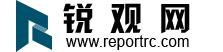

2011-2018年,我国入境旅游接待人数呈先下降后上升趋势,2011-2015年,我国入境旅游人数由1.35亿人下降至1.28亿人次。自2015年起我国入境旅游人数不断上升,由1.34亿人次上升至2018年的1.41亿人次,上升了约1000万人次。2019年前三季度,我国入境旅游人数约1.09亿人次,同比增长4.7%。

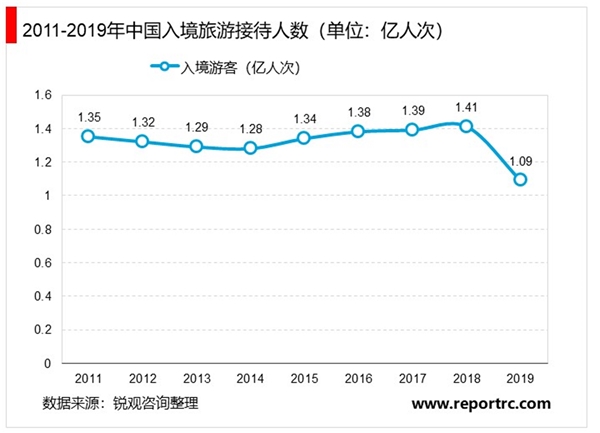

随着我国入境旅游人数的增加,我国入境旅游收入也不断上升,自2015年起,我国入境旅游收入增速加快,2018年,我国入境旅游收入稳定在1271.03亿美元,同比上升约3%。2019年上半年,我国入境旅游收入为649亿美元,同比上升约5%,预计2019年全年我国入境旅游收入突破1300亿美元。

我国入境旅游业在2015年开始步入稳步增长新常态的主要原因在于我国经济社会的发展和“中国梦”的逐渐实现;签证、通关、免税、航权便利化政策的实施以及国家旅游行政主管部门在全球推广和目的地营销方面的创新努力,为入境旅游市场的持续增长提供了基础保障和全新动能。

3、入境旅游客源地亚洲地区占主要比重,浙江、湖北、江苏受青睐

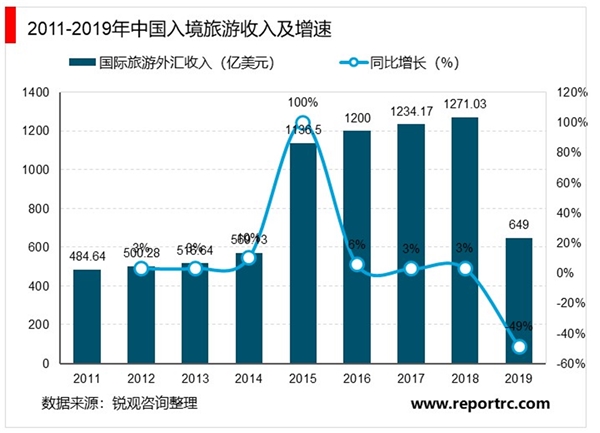

2019年第三季度,亚洲地区仍然是我国入境旅游主要客源地,占比达到68%,超过一半比重。其中由高到低依次为香港地区、台湾地区、韩国、澳门地区、马来西亚、日本、新加坡、泰国。香港地区、台湾地区和韩国入境人次占比达到29%、19%和16%。除了亚洲国家或地区,其次还包括美国、俄罗斯及其他客源地,占比分别为5%、4%和23%。

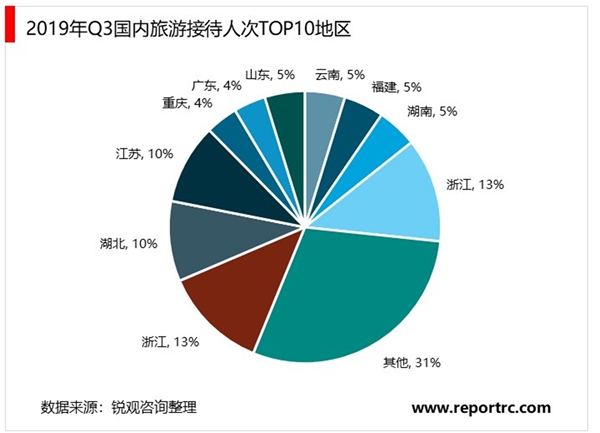

在受入境游客青睐的国内省市上,据我国文化和旅游部数据显示,2019年第三季度旅行社国内旅游接待人次排名前十位的地区由高到低依次为浙江、湖北、江苏、广东、湖南、云南、福建、山东、安徽、重庆。浙江接待人次占比相对较高,达到13%;湖北和江苏接待人次占比接近,同为10%,其次广东接待人次占比为7%。

疫情次年:基本恢复到往年水平。对旅游业,根据韩国旅游局数据,2015年9月,访问韩国的外国游客为120.67万人次,同比减少3.1%。虽然外国游客数连续第4个月下滑,但已恢复到往年水平,且同比减幅较6-8月收敛许多,中东呼吸综合征(MERS)对韩旅游业的影响基本消散。2003年我国国内旅游业收入3442亿元,同比下降11.2%,04年增速反弹至36.8%,实现收入4710.7亿元,02-04年复合增速10.2%,与疫情前增速11%左右基本持平;对餐饮业,限额以上餐饮业营业收入03年受非典影响增速从02年27.4%降至19.7%,次年攀升至54.4%,两年复合增速35.9%,高于疫情前水平;09年受甲流影响增速从08年42.2%降至3.3%,次年攀升至19.1%,两年复合增速10.9%,增速略低于疫情前水平。

锐观网倡导尊重与保护知识产权。如发现本站文章存在版权问题,烦请联系service@reportrc.com、010-5716921,我们将及时沟通与处理。