在半导体产业链设计、晶圆制造、封测等环节均涌现出多家本土优质厂商,部分领域初具实力。在IC设计环节,大陆厂商主要与高通、博通、英伟达、AMD、联发科等CPU、射频前端、GPU厂商竞争。国内代表厂商有;华为海思(CPU/基带/ISP),豪威科技(CIS)、紫光展锐(射频)、比特大陆(AISC/Al)、汇顶科技(指纹/3D识别)、华大半导体(安全芯片/模拟/液晶驱动)、紫光国微(安全芯片/FPGA)、北京君正(MIPS)、韦尔股份(分立器件)、圣邦股份(电源管理/信号链)、国科微(存储主控)、瑞芯微(SoC)、景嘉微(GPU)等。

晶圆代工环节门槛较高,台积电一家独大,三星、联电、格罗方德等实力雄厚,国内中芯国际、华虹半导体、华力微、华润微、上海先进、三安光电(化合物半导体)等厂商正在努力追赶。封测环节国内相对发展较好,代表长电科技、华天科技、通富微电,排名全球第三/六/七,具备与日月光、安靠等竞争的实力。

在核心元件领域,大陆正大力发展存储器产业,主要与三星、海力士、美光、东芝、Intel等厂商竞争,未来三年计划累计投入3300亿元打造五大存储基地,代表企业主要有,兆易创新(Nor Flash,设计)、芯成半导体ISSl(NAND/DRAM/SRAM,设计)、长江存储(NAND,IDM)、合肥睿力(DRAM,IDM)、福建晋华(利基型DRAM,IDM),目前已经取得部分进展。

目前中国大陆IC产业链三大环节中,封测环节最为成熟,设计环节成长较快,而晶圆制造相对偏弱。从2010-2018H1营收看,封测环节由于门槛偏低,大陆最先突破,早期份额占比在40%-50%,而后随着设计环节高速增长,封测份额降低到36%,而设计占比从27%增至37%。制造环节则基本保持稳定,份额约在27%。设计、晶圆制造环节具备较大发展潜力,Al芯片、射频前端、存储、功率器件、模拟芯片等国产替代前景看好。

单看大陆半导体设计行业,周期性在减弱,增长在提速。增长率对应的周期波动幅度逐渐收窄,主要与芯片设计行业规模增大,实力提升,本身抗波动能力变强;下游终端应用多元化,需求分散,有效避免产品更迭导致的销售波动。2014-2018年,大陆设计行业营收保持高速增长,从2014年的983亿增至2018年的2577亿元,且近三年呈现加速增长趋势,增速从2016年的23.0%提升至2018年的32.4%,为近八年新高。

从晶圆制造环节看,本土代工企业在45nm/40nm以上的成熟制程已具备实力,在28nm以下的先进制程正在努力缩小差距。中芯国际、华虹半导体等本土晶圆代工企业全球营收占比在提升,合计营收从2015年的35.5亿美金,提升至2017年的48.2亿美金,年复合增速为16.7%,全球占比从6.8%提升至7.6%,有较大成长空间。

中短期看,中芯国际、华力微等在28nm及以上制程具备机会,抢占GF和联电份额。中芯国际的28nm制程在17Q4量产,14nm也于今年进入客户导入,计划19年量产。华力微目前仍以55nm为主,预计18-19年量产28nm,2020年量产14nm。在先进制程上,目前台积电已为诸多客户量产7nm芯片,三星的7nm产品也将于年底发布;综合考虑市场需求与性价比,GF与联电宣布放弃10nm以下制程,专攻14nm/12nm制程。就14纳米而言,中芯国际与台积电/三星/GF的差距在4-5年,短期内较难贡献业绩。而28纳米属于单位逻辑闸成本最低的技术节点,长周期制程属性明显,17年28nm全球规模约110亿美金,国内厂商在28nm发展潜力巨大。

目前各地方政府总投资约5100亿元,加上大基金一期1400亿,合计约5500亿元,支持各地集成电路产业发展。根据现有规划,2017-2020年全球共新建62条晶圆线,其中26条位于中国地区,17-20年分别对应6/13/6/1条新线,合计占比约42%。产业链上与晶圆制造相配套的上下游环节,本土厂商将迎来替代与发展良机。

根据规划,中国地区新增的fab线,总投资超1万亿元,满产后产能超180万片/月,较目前产能提升约3倍。其中,存储是新线重点,投资占比高达67%,其中本土存储企业为53%(紫光/长江存储/合肥睿力/福建晋华),非本土(Intel/三星/海力士)为14%。而中芯国际、华力微等本土代工企业投资占比为15%,台积电/联电/GF等非本土代工企业占比11%,剩余7%为士兰微、华润微等功率器件/特色工艺等。2018-2020年是产线投入与产能爬坡密集时期,因此晶圆新产能能够大规模开出将主要集中在2019-2020年。

大陆新建晶圆线98%为12寸线,功率器件等相关的8寸线占比仅2%。规划涉及设备投资总额为6300亿元,根据建设进度调整设备订单释放时间,对应2017-2021年每年设备需求为769、1498、1451、1477、1135亿元。

随着新建产线产能释放,未来三年是中国集成电路行业高速增长期。大陆本土公司晶圆制造产值有望从2017年的增至2022年的亿美金,复合增速高达20%,高于同期大陆IC制造总产值(涵盖非本土厂商)的13%复合增速。其中,中芯国际等国内晶圆制造企业在28nm及以上制程技术较成熟,具备争夺市场份额机会。

2017年全球代工营收约623亿美金,28nm及以上占比76%,市场空间约470亿美金。中芯国际18Q2营收中28nm占比约9%,40/45nm占比约18%,55/65nm占比约24%,28nm占比提升空间巨大。随着28nm 制程良率逐步提升,28nm及以上能覆盖大部分半导体产品制程需求,极具性价比,是国内代工企业的成长点。

在产业升级及核心元件自主可控趋势下,大陆半导体产业的进口替代有望加速。1)从投资时钟来看,设计和设备靠前,其次是晶圆/材料,最后是封测;2)从产业结构来看,大陆半导体晶圆制造和设备需要补强,芯片设计更需要补短,有望得到更大扶持;3)从产品和下游而言,存储器、功率半导体的门槛、经营风险、盈利能力均较为适中,国产替代可能性较大。

我们看好集成电路长期国产替代带来的产业链投资机遇,建议关注上游设计:韦尔股份、圣邦股份、汇顶科技;中游制造:中芯国际、华虹半导体;下游封测:华天科技、长电科技、通富微电;存储器:兆易创新、北京君正(ISS);功率半导体:扬杰科技、捷捷微电、士兰微;设备:大族激光、长川科技、精测电子等。

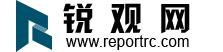

表:IC产业链中制造/设计/设备环节具备高毛利率

资料来源:公开资料整理

设备属于半导体产业链上游,一般需要提前1年下单订货,是未来晶圆制造产能供给的先行指标。随着制程越来越先进,对设备的性能和稳定性要求越高,缺少试错机会,具备高壁垒、高毛利率等特点。芯片制造过程包括,硅片制造、晶圆制造、封装检测等不同环节,对应设备为硅片制造设备(长晶炉、研磨机)、晶圆前道设备(光刻、刻蚀、PVD/CVD、离子注入、CMP)、晶圆后道设备(分选机、探针台)、辅助设备(清洗机)等。

2017年全球半导体设备市场约552亿美金,大陆地区约81亿美金,占比约15%。仅次于韩国32%与台湾20%。2017年设备国产率约16%,对应约68亿美金的设备进口。其中大陆进口半导体设备中,金额占比最高的为镀膜设备,占比32%(化学气相沉积23%+物理气相沉积9%),其次是刻蚀设备18%,其次是引线键合机12%,剩下氧化扩散炉、光刻机、离子注入机、化学抛光机等设备占比约10%、9%、4%、4%。镀膜与刻蚀两环节设备合计约50%,是国产替代的主力领域,相关公司有望从中受益。

2017年北美半导体设备商出货金额高速增长,反映到国内半导体设备公司同样也具备高景气,营收呈现高增长。晶盛机电、中电科、中微半导体、北方华创、盛美半导体、至纯科技、长川科技、屹唐半导体等半导体设备公司,其17年营收增速均超过40%。国内设备厂商已经具备一定竞争力,能够实现自身业绩快速增长。未来三年是大陆多条晶圆线新建时期,年均设备需求在千亿元,增量空间巨大。2019年,中国的半导体设备开支全球占比约27%,有望超过韩国的25%,成为全球半导体设备最大消费地区。国内设备厂商具备本土和性价比优势,在质量过关前提下,有望在部分环节迎来本士替代机会。

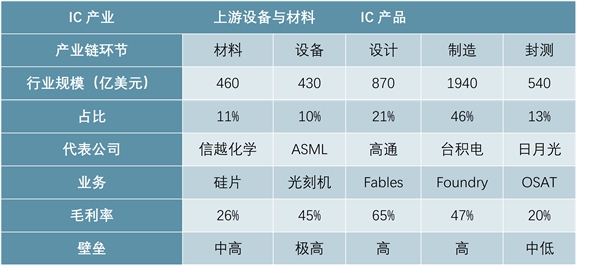

从晶圆线投资额细分看,半导体设备投资占产线总投资的75%-80%。而设备投资中,晶圆制造环节占比约80%,封装环节占比约6%,测试环节占比约9%。晶圆制造相关设备中,光刻/镀膜/刻蚀等环节占比较高,分别为24%、20%、16%,而离子注入、工艺检测、晶圆加工其他占比为4%、8%、8%。考虑市场空间及技术成熟度,刻蚀/镀膜环节国内厂商替代潜力较大,国内刻蚀设备龙头、中微半导体等厂商有望实现份额提升。

随着大陆晶圆产线建设在未来三年持续投入,本土晶圆代工产能有望提升3倍,大陆晶圆制造商的市占率攀升,最终将带动本土上游配套的设备企业“共生增长”。以日本为例,统计制造业和设备业的两个市场份额变化,两者的相关性非常高。随着日本制造企业在全球产业链崛起,日本设备企业由于本土化优势,享受配套机遇,与下游制造商共生成长,市场份额也随之同步提升。大陆本土设备厂商也有望复制同等上升路径。

我们统计了2017-2021年大陆规划建设的晶圆线,结合产线各自投产进度及各环节设备投资占比,测算本土产线新建带来的半导体设备需求空间。(仅考虑已经披露的产线计划,预计未来将有更多产能规划推出,2020年后设备需求将更为明朗。)

晶圆制造环节一:光刻设备中光刻机、电子束曝光、涂胶显影、去胶设备的空间增量为1159亿/57亿/285亿/44亿元;刻蚀设备中介质刻蚀、硅刻蚀、金属刻蚀、电子束刻蚀对应增量为486亿/466亿/41亿/10亿;镀膜设备中的PVD、ALD、CVD/LPCVD、PECVD、VPE对应的空间为260亿/77亿/260亿/253亿/113亿。

晶圆制造环节二:离子注入设备中高电流注入设备、中等强度离子注入设备、高能量离子注入设备的空间为142亿/81亿/34亿元;晶圆检测设备中的光学图形化晶圆检测、光罩检测、缺陷检测与分类、关键尺寸检测的对应增量为152亿/71亿/36亿/46亿元;清洗设备中喷淋式清洗台、自动清洗台的增量为346亿/93亿元

封测环节:封装设备中的焊线机、粘片机、光刻/SOD/塑封、划片机、贴片机、封装切割机的空间为118亿/46亿/49亿/34亿/23亿/23亿元;测试设备中的探针台、分选机、SOC测试机的空间为93亿/100亿/256亿元。

目前国内设备厂商紧跟代工厂研发与量产节奏,已实现28nm产线小批量供设备,并携手客户共同研发14nm设备,提前布局。北方华创的28nm刻蚀机落户中芯和华力微;28nm PVD被中芯北京厂指定为28nm制程Baseline机台、Al Pad PVD被用于武汉新芯NAND产线关键制程环节;12英寸单片清洗机、氧化炉、单片退火设备等均已进驻中芯28nm生产线。中微16nm介质刻蚀机已经在诸多客户产线上运行,是唯一进入台积电7nm制程蚀刻设备名单的大陆设备商。未来中微也将与台积电合作5nm制程,与联电合作14nm制程。

目前国内代工厂14nm工艺处于研发和导入阶段,在设备研发到小批量生产阶段,不会大规模采购国产设备,后期会逐渐加大国产比例。看好国产设备在长周期节点属性的28nm 产线中份额提升,此外中芯国际/华力微也有望在2019年-2020年量产14nm,提前布局14mm的设备商占据先机。

全球半导体设备供应商集中度较高,前五家厂商份额约80%。从18H1营收看,国内设备厂商营收和归母净利润均实现同比显著增长,反映了设备行业较高景气度及国产替代能力提升带来的业绩向好。国内设备商在镀膜、刻蚀、检测、清洗等环节有望逐步突破。

存储器作为消费电子“芯屏器”三大核心元件之一,行业规模约在1500亿美金,占半导体产业30%左右。其中,中国是全球最大的电子制造基地,中国存储器市场规模占全球比例攀升至45%,为存储器最大需求地区,美光/海力士/三星存储器业务中国区销售占比分别为51%、35%、28%。中国在2017年存储器市场规模增速为50%,大幅增长,主要与存储器价格不断上涨有关,此背景下国内电子组装制造商作为其下游客户,成本压力巨大。存储器涉及到国家信息与经济安全,坚定推进存储器自主可控尤为重要,中国也正大力布局。

18Q3单季营收显示,存储器行业仍然保持同比正增长,但DRAM与NAND具体表现与19年展望有所分化。

18Q3DRAM前三厂商营收份额合计超95%,寡头垄断格局明显,同比增速仍保持40%+,而DRAM价格在Q3才开始松动,目前仍位于相对高点。三家主力厂商主动暂缓拟扩充产线,控制供给,维持DRAM供需平衡;而NAND前三厂商合计份额约69%,竞争格局相对分散,营收同比保持20%以内增长,低于DRAM增幅。虽然NAND价格在18年上半年就开始下跌,但由于存储位元出货保持增长,带动NAND整体营收同比正增长。NAND六大厂商较难形成限制扩产的合力,18年已有供过于求迹象,19年价格仍有进一步下调空间。

NAND制程转换遭遇瓶颈,采用堆叠方式从2D转向3D结构,通过堆叠层数增加而不是追求更细线宽,来实现存储密度提升,在先进制程方面偏弱的国内半导体制造厂商迎来追赶机会。目前NAND主流水平在64层,三星/美光/东芝都在18年下半年推出了96层3DNAND,当前正在上量,下一代128层产品预计在2020年前后量产。而国内在NAND领域布局的长江存储,18年Q4已经量产32层3DNAND,预计19年量产64层,并计划跳过96层,在2020年前后实现128层NAND产品,追赶三星东芝等国际巨头。

DRAM目前还是依赖平面内提升存储密度,但电容限制导致其密度提升愈发困难。国际主流DRAM水平已经在20nm以下,整体处于1Y(约17纳米)量产阶段,预计在2019年将部分实现1z水平DRAM量产。合肥睿力和福建晋华均是DRAM厂商,分别计划在19年量产19nm和22nm水平的DRAM产品,2022年前后量产18nm以内DRAM。目前,国内DRAM整体发展水平较国际大厂落后3-5年,制程方面的薄弱使得追赶三星等厂商的难度较3DNAND更大。

国内正在大力推动存储器国产化,初步形成长江存储+紫光(3DNAND)、合肥睿力+兆易创新(DRAM/Nor Flash)、福建晋华(DRAM)三大产业布局。目前大陆存储相关投资规划合计约6700亿元,规划满产后月产能约80万片,其中紫光+长江存储总共约63万片/月,福建晋华约6万片/月,合肥睿力约12.5万/月。

NAND领域,长江存储发展平顺,预计18Q4量产32层,19年量产64层,并在2020年量产128层3DNAND,追上国际大厂脚步。公司还提出全新的3DNAND架构:Xtacking技术,将外围电路置于存储单元之上,从而实现比传统3DNAND更高的存储密度,具备高I/0接口速度与功能,缩短开发和生产周期等优势,有望在2019年批量出货。

而DRAM领域,合肥睿力和福建晋华分别专注于移动式DRAM和利基型DRAM,其中,长鑫目前已经投产19nm制程,8GBDDR4产品,瞄准个人计算机和服务器;后续LPDDR4预计在19年Q3进入试产阶段。

在可以预期的未来2-3年,由于制程和产能的双重落后,且寡头格局严重,国产DRAM厂商很难冲击现有格局;而国产NAND发展已显示良好态势,若产能按计划全部开出,届时约占全球总产能的14%左右,综合制程、产能、竞争相对分散考虑,有望在一定程度上冲击三星美光等国际大厂NAND业务。在NAND景气度波动时期,坚持逆周期投资,持续加大研发,对于国内NAND厂商来说也不失为追赶良机。

我们预计国产DRAM产能占全球比例有望从2018年0%,增至2021年11.5%,2019年才会有部分国产DRAM产能放出;而国产NAND产能有望从2018年0.2%,增至2021年13.9%,2018年就有国产NAND小批量量产。国内厂商有望在DRAM和NAND上实现产能增长与实力提升。

虽然DRAM和NAND古据存储器市场95%+市场,但利基型市场规模仍有约70亿美金,可以作为国内存储器厂商发展早期的跳板。利基型存储器中,利基型DRAM规模约24亿美金,NOR Flash约23亿美金,SLCNAND为10亿美金,EEPROM和SRAM分别为6亿和5亿美金。尤其是Nor Flash市场,市占率在20%的赛普拉斯,和市占率17%的美光正在逐步退出Nor Flash市场,而汽车电子、工控、物联网等需求旺盛,Nor Flash市场空缺有望被台系和国内厂商填补。

兆易创新和北京矽成(ISSl)均为存储器设计厂商,专注于Nor Flash、SRAM/NAND/DRAM等领域,两者营收约在4-5亿美金,占利基型市场总规模6%-7%,光是利基型市场就已大有作为,有望在利基型市场实现中端/高端领域的份额提升。

受下游汽车电子、快充、物联网、新能源等驱动,全球功率半导体市场稳健增长。2018年全球功率半导体市场规模约302亿美元,其中分立器件/模组/功率IC规模分别为99/40/163亿,对应占比32.7%/13.3%/54.0%。2022年整体规模有望增至347亿,2016-2022年CAGR约3.62%。按功率器件分:MOSFET的市场规模在2018年达54.2亿美元,为最高;二极管市场规模45.9亿美元,居其次;IGBT对应市场规模为37.5亿美金。

目前大陆功率器件整体自给率不足10%,国产替代空间巨大。2017年华微电子、扬杰科技、士兰微、苏州固得等主流大陆功率器件厂商,营收合计占全球功率市场3.25%,占国内市场8.34%,整体规模仍有较大成长空间。此外,全球前五大功率器件厂商份额为43%,除了英飞凌与安森美外,其余厂商份额差距不大,竞争格局相对分散。对比CPU/GPU/存储器等传统IC产品典型寡头垄断格局,功率器件对于国内厂商壁垒相对不高,国内厂商在二极管上已经颇具竞争力,在MOSFET/IGBT等中高端产品也初具实力,功率器件国产替代机遇明确。

中国是全球最大的功率半导体消费地区,但中高端产品国产化率仍有待提升。中国消耗功率半导体约占全球39%,接近半数。中国功率半导体市场应用结构看,3C类应用合计约61%,其中计算机与外设、网络通信应用占比较高,合计约一半,消费电子应用占比相对较低;而汽车应用占比仅为15%,低于全球功率半导体应用结构中的汽车占比40%。目前中国功率器件应用以3C类产品为主,而汽车与工控应用的功率半导体占比相对全球67%的水平较低,反映了中高压产品仍有大幅提升空间。

功率器件作为基础器件,使用广泛;而且必须保证长使用寿命、高可靠性与一致性;追求不良率降低而不是先进制程,投资门槛及技术壁垒相对较低,是国产替代能见度较高的半导体子领域,大陆厂商在功率器件相关的技术与产能上目前已经初具竞争力。同时,中国是全球手机、计算机、家电等终端产品的最大制造地区,也是全球功率器件的最大消费地区,国产化替代的意愿强烈。

在无明显扩产计划的情况下,全球功率器件大厂将有限的晶圆产能转向汽车、工控等中高压IGBT、超级结产品,逐步退出3C电子等中低压市场,导致中低压类的二极管、MOSFET供给减少。而下游需求方面,功率器件在汽车电子、工控、快充、物联网、服务器等领域广泛使用,整体需求保持增长。其中PC/手机/家电等消费类应用对中低压产品仍然需求旺盛。国内厂商在中低压功率器件领域已经具备竞争力,有望乘势突破下游客户,填补3C类市场功率产品的供给缺口。

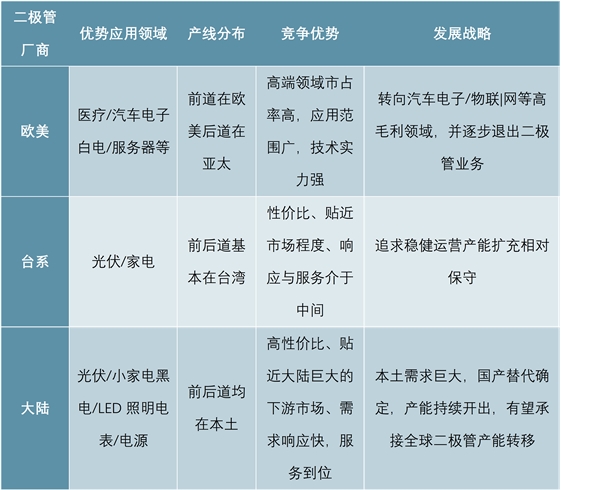

功率器件细分看,大陆二极管业务优势明显,有望承接全球产能转移。Vishay等欧美厂商以医疗/汽车电子等高端应用为主;强茂、敦南、台半等台系企业在光伏、家电领域,与大陆厂商有业务交叉;而大陆厂商则集中在光伏/小家电/黑电/LED照明/电表/部分白电等中低端领域。功率二极管技术成熟且门槛较低,竞争日趋激烈,国际大厂逐步退出二极管尤其是中低端二极管业务。相对台系厂商,国内企业凭借高性价比,贴近大陆巨大需求市场,需求响应快速与服务到位等优势,有望承接全球二极管产能转移,提升二极管市场份额。

MOSFET 市场格局相对二极管更集中,国内 MOSFET厂商从国内市场开始逐渐突破。目前,全球以及国内的MOSFET市场主要被欧美大厂占据,前四大厂商合计市场份额约57%和60%。其中英飞凌优势明显,稳居行业龙头地位。不同的是,国内MOSFET市场士兰微、华微电子等本土厂商开始逐渐突破,份额挤进前十五。国内MOSFET市场以计算机和消费电子为主,加上消费电子应用高增长及国际大厂转型,国内MOSFET厂商有望凭借着性价比,本土服务响应优势,在消费类领域迎来成长。

表:大陆二极管业务优势明显,有望承接全球产能转移

资料来源:公开资料整理

功率半导体板块是半导体板块里面,突破机会较为确定的领域。国内厂商已经具备一定竞争力,二极管虽然比较成熟,但国产化率仍然不足10%,至于MOSFET和IGBT等国产率更低。全球功率器件市场规模在1300亿元,国产替代空间巨大。在贸易摩擦日常化背景下,功率器件国产替代正在加速,国内有望从二极管向上突破到MOSFET等中低压产品领域。扬杰科技、士兰微、捷捷微电、华微电子等功率器件IDM厂商,以及中芯国际、华虹半导体、华润微等代工厂,韦尔股份等功率器件设计企业,均有望迎来突破机会。

锐观网倡导尊重与保护知识产权。如发现本站文章存在版权问题,烦请联系service@reportrc.com、010-5716921,我们将及时沟通与处理。

2019年半导体行业短期景气波动情况,细分领域表现情况

2019年半导体行业短期景气波动情况,细分领域表现情况

中国半导体行业发展周期分析,2019年市场表现强劲

全球半导体行业发展周期分析,半导体市场供给分析

全球半导体行业发展周期分析,半导体行业应用分析

半导体材料设备行业:半导体行业“地基”

半导体设备国产化发展趋势,市场需求强大,国外企业技术封锁

功率半导体行业市场发展趋势分析,新兴应用不断涌现市场前景

2020半导体行业市场现状及发展前景分析,半导体市场虽然规模较

中国公安大数据行业相关政策及解读

2020全球烟草行业发展趋势分析,传统烟草增长乏力加热不燃烧式

2020疫情对互联网行业的影响,后疫情时代我们可以期待什么?